2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-06-01 07:13:28

Když mluvíme o portfoliovém investování, první věc, která vás napadne, je obraz Wall Street, burzy, křičících makléřů. V rámci tohoto článku pochopíme, co je to pojem na profesionální úrovni manažera a investora. Co je tedy investiční portfolio?

Koncept

Portfoliová investice je chápána jako investice finančních a peněžních prostředků do nákupu cenných papírů, kdy je plánováno dosažení zisku bez vzniku práv ovládat činnost emitenta.

Jinými slovy, investiční portfolio je kombinací finančních (akcie a dluhopisy) a reálných aktiv investora (nemovitosti), které jsou formou investice.

Stejně jako jeho jednotlivé součásti může být podroben statistické analýze hodnocení rizik, očekávaného výnosu a dalších.

Portfoliové investice jsou všechny transakce zahrnující dluhové nebo majetkové cenné papíry, které nejsou přímými investicemi. Portfoliové investice zahrnují majetkové cenné papíry (pokud nezaručují účinnou kontrolu nad emitující společností), akcie investičních fondů. Nejsouzahrnují transakce, jako je zpětný prodej (tzv. repo operace) nebo půjčování cenných papírů.

Zjednodušeně řečeno, portfoliové investice jsou operace prováděné investory za účelem nákupu finančních aktiv jedné země (především cenných papírů) v jiné zemi. V tomto případě investoři nepřebírají aktivní kontrolu nad institucemi emitujícími cenné papíry, ale spokojí se s realizací zisků. Zisk je generován rozdíly ve směnných kurzech nebo kolísáním úrokových sazeb, takže investoři zajímající se o cenné papíry často zakládají svá rozhodnutí na ratingu dané země.

Sada cenných papírů obsahuje:

- shares;

- bills;

- bonds;

- dluhopisové půjčky státu a obcí.

Typy

Existuje několik typů investičních portfolií. Tabulka ukazuje ty hlavní.

| Typ investičního portfolia | Charakteristika |

| Akciové portfolio | Jedná se o vysoce strukturované akcie |

| Vyvážené portfolio | Akcie, státní pokladny a dluhopisy s vysokým růstem |

| Bezpečné portfolio | Bankovní termínované vklady, dluhopisy a pokladniční poukázky |

| Portfolio aktivních umístění | Jedná se o státní dluhové nástroje, akciespolečnosti s vysoce strukturovanými právy na fondy a deriváty |

Metody formování

Mezi mnoha metodami tvorby portfolia existují čtyři hlavní možnosti, které jsou uvedeny v tabulce níže.

| Způsob formování | Charakteristika metody |

| Způsob taktického umístění | Jeho hlavním cílem je dlouhodobě zajistit konstantní úroveň rizika v investičním portfoliu |

| Strategická metoda alokace | Používá se při rozhodování o dlouhodobých investicích |

| Bezpečná metoda distribuce | Zahrnuje úpravu kapitálové struktury tak, aby riziko a očekávaná návratnost investice zůstaly nezměněny |

| Metoda distribuce integrace | Díky této metodě lze posoudit jak obecné podmínky jednotlivých investic, tak jejich cíle |

Složení portfolia

Většina investičních portfolií má následující složení, jak je uvedeno v tabulce níže.

| Prvek | Složení | Popis |

| 1 | Bez rizika | Příjem je pevný a stabilní. Výtěžnost je minimální |

| 2 | Riziko | Poskytování zvýšených výnosů, maximální kapitálové zisky. Výnos převyšuje průměr trhu |

Vyváženost mezi těmito dvěma částmi vám umožňuje dosáhnout potřebných parametrů pro kombinaci rizikovosti a ziskovosti.

Základy fungování portfolia

Hlavním cílem portfolia je dosáhnout optimální rovnováhy mezi rizikem a odměnou. Investoři k tomu využívají celý arzenál různých nástrojů (diverzifikace, přesný výběr). Tabulka ukazuje možnosti pro portfolia investorů.

| Option | Charakteristika |

| Příjem je přijímán jako úrok | Portfolio příjmů |

| Rozdíl směnného kurzu roste | Růstové portfolio |

Základní pravidlo optimalizace je toto: pokud je návratnost cenného papíru vysoká, pak je vysoké i riziko. Naopak, když je příjem nízký, riziko je také nižší. To určuje chování investora na trhu: konzervativně nebo agresivně, což je součástí investiční politiky.

| Agresivní variace | Konzervativní varianta |

| Investiční portfolio se skládá z mladých rostoucích firem | Stabilní příjem se sníženým rizikem. Vsaďte na vysoce likvidní, ale málo výnosné cenné papíry vydané vyspělými a silnými společnostmi na trhu |

Podstata managementu. Základy

Správa portfolia finančních investic je neustálý proces. Zahrnuje fázi plánování, provádění a podávání zpráv o dosažených výsledcích. Tento proces sestává z analýzy ekonomických podmínek, definování zákaznických omezení a cílů a alokace aktiv.

Správa portfolia je umění a věda rozhodování o investiční struktuře a politikách, vyvážení výnosu a rizika.

Správa portfolia je o identifikaci silných a slabých stránek při výběru mezi dluhem a vlastním kapitálem, domácím a mezinárodním, růstem a bezpečností a mnoha dalšími kompromisy, které přicházejí se snahou o maximalizaci výnosů pro danou úroveň rizika.

Správa portfolia může být pasivní nebo aktivní, jak ukazuje tabulka níže.

| Pasivní | Aktivní |

| Sleduje tržní index, běžně označovaný jako indexování | Investor se snaží maximalizovat výnosy |

Hlavní prvky procesu řízení

Hlavním prvkem řízení je rozdělování aktiv, které vychází z jejich dlouhodobé struktury. Rozdělení aktiv je založeno na skutečnosti, že různé typy aktiv se nepohybují konzistentním způsobem a některá z nich jsou volatilnější než jiná. Zaměřuje se na optimalizaci rizikového profilu /výnosy investorů. To se provádí investováním do sbírky aktiv, která mají mezi sebou nízkou korelaci. Investoři s agresivnějším profilem mohou zatížit své investiční portfolio směrem k volatilnějším držbám. A s konzervativnější investicí to mohou zvážit směrem ke stabilnějším investicím.

Diverzifikace je velmi běžná metoda používaná při správě portfolia. Není možné důsledně předvídat vítěze a poražené. Je nutné vytvořit investiční portfolio se širokým pokrytím aktiv. Diverzifikace je rozdělení rizika a odměny v rámci třídy aktiv. Protože je obtížné zjistit, která konkrétní aktiva nebo sektory mohou být lídry, diverzifikace se snaží zachytit výnosy všech sektorů v průběhu času, ale s menší volatilitou v daném okamžiku.

Rebalancing je technika, která se používá k navrácení portfolia zpět k jeho původní cílové alokaci v ročních intervalech. Metoda je důležitá pro udržení struktury aktiv, která nejlépe odráží investorův profil rizika a výnosů. V opačném případě mohou pohyby na trhu vystavit portfolio finančních investic většímu riziku nebo sníženým příležitostem pro návrat. Například investice, která začíná se 70% vlastním kapitálem a 30% rozdělením pevného příjmu, se může v důsledku rozšířeného růstu trhu přesunout na rozdělení 80/20, které vystavuje investora většímu riziku, než je schopen zvládnout. Rebalancování zahrnuje prodej cenných papírů snízká hodnota a přerozdělení výnosů do cenných papírů s nízkou hodnotou.

Typy správy portfolia. Co jsou?

Správa investičního portfolia zahrnuje rozhodování o optimálním srovnání investic s cíli s vyvažujícím rizikem.

Zvažme hlavní typy podrobněji. Níže uvedená tabulka ukazuje charakteristiky každého z nich.

| Typ správy portfolia | Charakteristika |

| Aktivní | Správa, ve které jsou portfolio manažeři aktivně zapojeni do obchodování s cennými papíry s cílem maximalizovat výnosy pro investora |

| Pasivní | Při takovém řízení mají manažeři zájem o fixní portfolio, které je vytvářeno v souladu s aktuálními trendy na trhu |

| Správa portfolia podle vlastního uvážení | Správa portfolia, při které investor předá fond správci a opravňuje ho, aby je jménem investora investoval, jak uzná za vhodné. Portfolio manažer dohlíží na všechny investiční potřeby, dokumentaci a další |

| Nediskreční správa portfolia | Jedná se o řízení, při kterém manažeři dávají rady investorovi nebo klientovi, který je může přijmout nebo odmítnout. Výsledek, tedy dosažené zisky nebo vzniklé ztráty, náleží samotnému investorovi, zatímco poskytovatel služby obdrží přiměřenou odměnu vpoplatek za službu |

Kontrolní proces. Funkce

Samotný proces správy investičního portfolia lze znázornit jako sled kroků, jak je uvedeno v tabulce níže.

| Stage | Jméno | Charakteristika |

| 1 fáze | Analýza zabezpečení | Jedná se o první krok v procesu budování portfolia, který zahrnuje posouzení rizikových a výnosových faktorů jednotlivých cenných papírů a také jejich vzájemných vztahů |

| 2 fáze | Analýza portfolia | Po identifikaci cenných papírů k investování a souvisejícího rizika z nich lze vytvořit řadu portfolií, nazývaných možná portfolia, což je velmi pohodlné |

| 3 fáze | Výběr portfolia | Ze všech možných se vybírá optimální portfolio finančních investic. Musí odpovídat rizikovým příležitostem |

| 4 fáze | Recenze portfolia | Po výběru optimálního investičního portfolia jej manažer pečlivě sleduje, aby se ujistil, že zůstane optimální i v budoucnu a bude mít dobrý zisk |

| 5 fáze | Ocenění portfolia | V této fázi je výkonnost portfolia hodnocena za stanovené období s ohledem nakvantitativní měření zisku a rizika spojeného s portfoliem během celého investičního období |

Služby správy portfolia poskytují finanční společnosti, banky, hedgeové fondy a správci peněz.

Základy portfoliových investic. Rozdíly od přímých investic

Portfoliové investice se liší od přímých zahraničních investic. S posledně jmenovaným přebírá investor aktivní kontrolu nad podniky v konkrétní zemi. V případě portfoliových investic je uspokojena realizací zisků.

Každý, kdo má úspory (finanční aktiva), se je snaží co nejlépe využít v různých finančních oblastech: bankovní vklady, akcie, dluhopisy, pojistky, penzijní fondy.

Sada finančních nástrojů se nazývá portfolio, takže rozhodnutí o alokaci aktiv se nazývá investice(e) v portfoliu.

Investor se také může rozhodnout investovat část svých úspor do zahraničí. Nejtypičtější transakcí tohoto typu je nákup státních cenných papírů jiné země.

Velikost portfoliových investic kolísá, zvláště když jsou ovládány spekulativním kapitálem. Zaměřují se na rychlé zisky a jsou připraveni kdykoli vybrat. Tyto výkyvy mohou na druhou stranu destabilizovat směnný kurz, takže financování deficitu běžného účtu spekulativním kapitálem může být nebezpečné. Měnové krize, ve kterých dochází k prudkému oslabení domácích peněz, jsou spojeny s odlivemkapitál portfolia.

Portfoliové investice jsou citlivé především na změny úrokových sazeb, jejich očekávání a prognózy směnného kurzu a také na změny makroekonomické situace - riziko destabilizace a politických otřesů. V závislosti na hodnocení rizika investoři požadují prémii v podobě vyšších úrokových sazeb, jinak nejsou ochotni kupovat domácí aktiva.

Výpočet výnosu

Základní vzorec pro výpočet návratnosti investičního portfolia je následující:

Zisk/investice100 %.

Kde zisk je rozdíl mezi prodaným a nakoupeným množstvím akcií.

Ve skutečnosti je však tento vzorec nedostatečný. Je třeba to objasnit:

Zisk=Zisk a ztráta z každého obchodu + Dividendy - Provize.

Nejpohodlnější je používat výpočtové tabulky Excel. Příklad takové tabulky je uveden níže.

| Pohyb peněz | Datum | Vysvětlení |

| 100 t. rub. | 01.01.2019 | Na účet je připsána částka 100 tisíc rublů. |

| 50 t. rub. | 01.03.2019 | Na začátku března bylo splatných dalších 50 tisíc rublů. |

| - 20 t. rub. | 14.06.2019 | V dubnu byla vybrána částka 20 tisíc rublů. |

| -150 t. rub. | 18.09.2019 | Všechny prostředkyna účet za den Х |

Dále do buňky, kde chceme vypočítat ziskovost, musíme vložit výraz: NETVNDOH(B2:B5; C2:C5)100.

Kde B2:B5 je rozsah buněk "Tok peněz", C2:C5 je rozsah buněk "Datum".

Program automaticky vypočítá příjem.

Hodnota bude 22,08 %.

Oceňování portfolia. Princip výpočtu

Výnos musí být při hodnocení investičního portfolia kalkulován v procentech, protože pouze v tomto případě bude zřejmá částka, kterou investor obdrží. Lze jej porovnat s výnosem z jiných instrumentů.

K tomu použijte vzorec pro hodnocení portfolia finančních investic:

Ziskovost v procentechPočet dní v roce / počet dní investice. Příklad výše jsme dostali výnos 22,08 %. Ale to byly investice pouze na šest měsíců a roční výnos bude:

22,08 %365 / 180=44,8 %.

Hlavní rizika

Finanční cíle jsou posuzovány ve vztahu k rizikům investičního portfolia a parametrům návratnosti. Na tyto otázky je nutné získat odpovědi, abychom mohli určit riziko, které podnik nese. Nejdůležitější body, které vyžadují povolení:

- Jaké jsou krátkodobé a dlouhodobé cíle a finanční potřeby klienta?

- Jaké jsou důsledky, když cíle nebudou dosaženy?

Hlavní rizika správy investičního portfolia jsou uvedena v tabulce níže.

| Riziko | Charakteristika | Způsoby boje |

| Bezpečnostní riziko | Nesystematické riziko. Výchozí dluhopisy, cena akcií klesne na nulu a poté jsou zcela staženy z oběhu |

1. Hledání aktiv kvality 2. Diverzifikace |

| Tržní riziko | Systematické riziko | Je nutné zahrnout ta aktiva, která jsou odolná vůči výkyvům globálního trhu |

Hlavní problémy

Důležitou otázkou je schopnost rozlišit očekávanou míru návratnosti od požadované sazby. Očekávaná míra návratnosti souvisí s úrovní zisku potřebného k financování cílů. Požadovaná míra návratnosti je však spojena s dlouhodobým dosahováním finančních cílů.

Faktory, které mohou ovlivnit výběr investic, mohou souviset s následujícími kategoriemi: právní podmínky (svěření a fondy), daně, časový rámec, výjimečné okolnosti nebo likvidita.

Daně souvisejí se správou bohatých jednotlivců, včetně daní: z příjmu, z nemovitostí, z převodu majetku nebo z kapitálových zisků. Výjimečné okolnosti se týkají upřednostňování aktiv účetní jednotkou. Likvidita se týká poptávky (očekávané i neočekávané) podniku po hotovosti. Časový horizont je prezentován jako dlouhodobý, střednědobý, krátkodobý a vícestupňový zisk.

Pokyny ke snížení rizik prostřednictvím diverzifikace

Diverzifikace portfolia jediverzifikace struktury investičního portfolia. Co by se tím mělo chápat? Pouze to, že vede ke snížení specifického (nesystematického) rizika investičního portfolia a jednotlivých aktiv. Podstatou diverzifikace je nakupovat diverzifikovaná aktiva v naději, že případný pokles hodnoty některých z nich bude kompenzován zvýšením hodnoty jiných.

Efektivita diverzifikace portfolia proto závisí na míře vazby změn cen u aktiv, která je tvoří (jejich poměru). Čím menší je, tím lepší jsou výsledky diverzifikace.

Nejsilnější diverzifikace je dosaženo, když jsou změny cen aktiv negativně korelovány, tj. když cena jednoho aktiva stoupá s poklesem ceny jiného.

Přesné určení korelace budoucích změn cen aktiv v portfoliu je obtížné, zejména proto, že historické změny by se v budoucnu neměly opakovat. Z tohoto důvodu se často používají zjednodušené metody diverzifikace, spočívající v nákupu aktiv z různých sektorů ekonomiky (například akcie bank, telekomunikací, stavebních společností), aktiv z různých segmentů trhu (například akcie a dluhopisy), geograficky odlišená aktiva (například akcie z různých zemí) nebo aktiva malých a velkých podniků.

Problematika diverzifikace investičního portfolia byla formálně popsána v tzv. Markowitz Portfolio Theory. Vyšší výnosy investičního portfolia jsou obvykle spojeny s vyšším rizikem. Markowitzova teorie ukazuje jakdefinovat efektivní portfolia z hlediska poměru očekávané míry návratnosti k riziku.

Závěr

V rámci tohoto článku byly zvažovány metody a techniky používané v procesu tvorby portfolia finančních investic. S ním můžete řídit rizika a zisky investora. Problematika optimalizace investičního portfolia se týká vyvážené kombinace minimálního rizika při získání maximálního možného výnosu ze skladby aktiv.

Doporučuje:

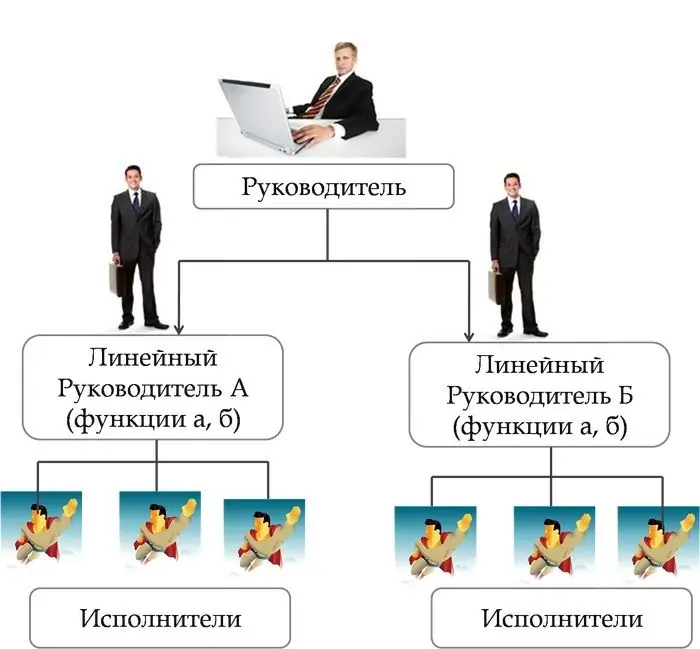

Horizontální vazby: koncepce, struktura řízení, typy vazeb a interakce

Horizontální souvislosti ve struktuře řízení: obecný koncept, variety (funkční, lineární, lineárně-funkční divizní) a jejich popis. Hlavní charakteristiky vazeb a formy jejich projevu. Podmínky nutné pro efektivní fungování skupin budovaných podle typu horizontálních vazeb

Personální složení: koncepce, typy, klasifikace. personální struktura a řízení

Pod státně-správní činností se rozumí druh společensky užitečné práce. Ve skutečnosti jde o odbornou práci osob zapojených do aparátu státní moci průběžně. Každý proces řízení implikuje soubor požadavků na objekty řízení, takže každý, kdo se podílí na státní službě, musí být vysoce kvalifikovaný a mít zvláštní lidské vlastnosti. Co je tedy personální obsazení?

Priority řízení: koncepce, typy, struktura a úkoly

Vláda na úrovni státu, řízení podniku, řízení vašeho života. V článku se zabývá problematikou managementu na všech úrovních ovlivňujících život moderního člověka. Jsou uvedeny pokyny k metodám řízení soukromého života

Koncept a typy moci v řízení. Základy a formy projevu moci v řízení

Člověk, který zaujímá vedoucí pozici, na sebe vždy bere velkou zodpovědnost. Manažeři musí řídit výrobní proces i řídit zaměstnance společnosti. Jak to vypadá v praxi a jaké druhy moci v managementu existují, čtěte níže

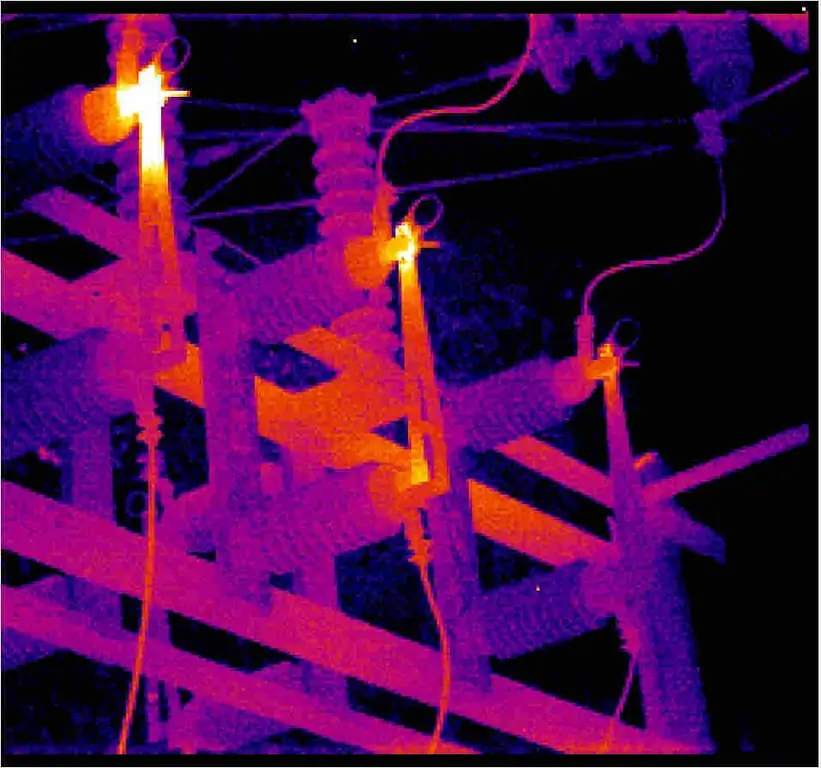

Termovizní řízení elektrických zařízení: koncepce, princip činnosti, typy a klasifikace termokamer, vlastnosti použití a ověření

Termovizní kontrola elektrického zařízení je účinný způsob, jak identifikovat závady na energetických zařízeních, které jsou detekovány bez vypnutí elektrické instalace. V místech špatného kontaktu dochází ke zvýšení teploty, z čehož vychází metodika