2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-06-01 07:13:28

Výsledky daňových kontrol, jak kamerových, tak terénních, musí být řádně zdokumentovány. Všechny potřebné údaje předepisuje vedoucí skupiny inspektorů zvláštním zákonem. Pravidla pro jeho vyplnění jsou stanovena v daňovém řádu Ruské federace. V článku rozebereme požadavky na zpracování výsledků daňových kontrol, postup při vyplňování příslušných dokumentů. Zvažme to pro dva typy ověřovacích událostí - cameral a field.

Načasování

Začněme načasováním výsledků daňové kontroly. V případě návštěvy se vedoucí kontrolní skupiny zavazují do dvou měsíců vypracovat příslušný akt. Termín se začíná počítat od okamžiku, kdy pověření úředníci zveřejní potvrzení o provedené terénní daňové kontrole.

V případě, že byla v důsledku auditu daňové kanceláře odhalena porušení vnitrostátních právních předpisů o daních a poplatcích,úředníci provádějící tento postup musí vypracovat akt v předepsané formě. Podmínky jsou zde poněkud odlišné - do deseti dnů od ukončení auditu.

V případě, že byla terénní daňová kontrola prováděna za účasti konsolidovaného sdružení poplatníků, musí být o jejím výsledku sepsán do tří měsíců zákon. Výchozím bodem je zde datum vydání certifikátu o ověření provedeném těmito osobami.

Schválení dokumentace

Nejdůležitější součástí evidence výsledků daňových kontrol je podepsání aktu s výsledky řízení. Dokument podporují následující osoby:

- Pověřený personál, který provedl kontrolu.

- Manažer, vůči kterému byla tato kontrola provedena. V některých případech podepisuje jeho zástupce.

- Při sestavování výsledků terénních daňových kontrol prováděných konsolidovanými daňovými poplatníky provede odpovědný zástupce této skupiny odpovídající záznam do výkazu.

Odmítne-li osoba, u které bylo ověření provedeno (stolní nebo terénní), podepsat akt, je toto rozhodnutí zaznamenáno v tomto dokumentu. Totéž se stane, pokud zákon odmítne potvrdit zástupce osoby, u které je daňová kontrola organizována.

Co je uvedeno v zákoně?

Již jsme zjistili, že provedení výsledků daňové kontroly (terénní i kancelářské) je přípravou zákona. Daňová legislativa Ruské federace ukládá přísné požadavky na obsah dokumentu. Musí obsahovat následující:

- Datum tohoto ověření. To se týká čísla, kdy inspektoři podepsali již vypracovaný dokument.

- Celý a zkrácený název kontrolované instituce, organizace. Je-li kontrola sjednána ve vztahu k některému úředníkovi, uvádí se jeho celé jméno. V případě, že se koná daňová kontrola samostatné divize organizace, je předepsán nejen celý a zkrácený název samotné organizace, ale také celý a zkrácený název této pobočky a také údaje o její poloze.

- F. Jednající osoby, které akci pořádaly. Postup pro ukládání výsledků daňové kontroly (na místě a vnitropodnikově) naznačuje, že by měla být uvedena také jejich funkce a název finančního úřadu, jehož jménem kontrolu provádějí.

- U stolních kontrol - datum předložení daňového přiznání, výpočtů a další dokumentace nezbytné pro daný postup oddělení Federální daňové služby.

- U typu kontroly na místě - číslo a datum rozhodnutí vedoucího tohoto oddělení Federální daňové služby (nebo jeho zástupce) o provedení takové akce.

- Výpis všech dokumentů poskytnutých ověřenou osobou během postupu.

- Období, během kteréhoověření.

- Název daňových plateb, které byly podrobeny kontrole na místě nebo na místě.

- Místo bydliště jednotlivce, v jehož ohledu se akce konala. Nebo místo organizace, kde proběhla daňová kontrola.

- Počáteční a koncové datum ověřovací události.

- Výpis postupů daňové kontroly, které byly provedeny během auditu.

- Pokud nebyly odhaleny skutečnosti porušení daňového řádu Ruské federace, je v zákoně učiněn příslušný záznam. V případě, že byly nalezeny, je nutné tyto skutečnosti nejen vypsat, ale také každou zdokumentovat.

- Na závěr aktu - závěry inspektorů na základě výsledků akce, jakož i jejich návrhy na odstranění zjištěných porušení s odkazem na příslušné články daňového řádu (v případech, kdy za tato porušení vzniká určitá odpovědnost za daňový řád).

Kdo nastavuje požadavky na dokumenty?

Požadavky na podání výsledků daňové kontroly (deskantní i terénní) jsou stanoveny:

- Výkonná struktura na federální úrovni.

- Pověřenec pro dohled a kontrolu v oblasti poplatků a daní.

Dodané dokumenty

Postup zpracování výsledků daňové kontroly (úřad i terén) nadále zvažujeme. Dokumenty opravující skutečnosti porušení ruských právních předpisů v oblasti daní a poplatků, které bylyobjeven během ověřování.

Zároveň však k aktu nejsou připojeny dokumenty, které byly obdrženy od kontrolované osoby nebo organizace. Kromě toho nelze jako připojený důkaz použít následující:

- Dokumentace obsahující údaje, které finanční úřad nemá právo zveřejňovat.

- Papír obsahující daňová, bankovní nebo jiná tajemství třetích stran chráněná ruskými zákony.

- Osobní údaje jednotlivců.

Veškerá další dokumentace, která nespadá pod tyto zákazy, je připojena k aktu ve formě výpisů.

Služba zákona

Vypisování výsledků daňové kontroly (služební nebo terénní) končí podpisem tohoto zákona odpovědnými osobami. Poté je dokument proti potvrzení předán osobě (nebo zástupci této osoby), u které bylo ověření provedeno.

Je povolen i jiný způsob přenosu - v případě, kdy umožňuje stanovení data přijetí zprávy. K převodu zákona musí dojít do pěti dnů ode dne jeho podpisu inspektory.

Pokud daňovou kontrolu prováděla určitá konsolidovaná skupina poplatníků, obdrží odpovědná osoba (její vedoucí) úkon do 10 dnů ode dne ukončení kontroly. To se také stane proti účtence nebo jiným způsobem, který neporušuje zákon.

Odmítnuto přijetí

V článku jsme analyzovali design výsledků daňových kontrol. Typy daňových kontrol, během kterých je vypracován zákon, jsou kamerové a terénní.

Podívejme se podrobně na případ, kdy se kontrolovaná osoba (nebo její právní zástupce) vyhýbá přijetí aktu s výsledky této události.

Za prvé, toto by se mělo odrazit v záznamu v tomto dokumentu. Zadruhé musí být akt stále odeslán adresátovi. V tomto případě je dokument zaslán doporučenou poštou do místa auditované organizace (nebo její pobočky, pododdělení), do místa bydliště auditované osoby.

Při zvolení tohoto způsobu je datem doručení aktu ověření adresátovi šestý den ode dne odeslání daňového dokladu poštou.

Případy se zahraničními organizacemi

Rozeberme si další případy evidence a realizace výsledků daňové kontroly. Další možnost - zahraniční organizace se ukázala jako auditovaná. To neplatí pro diplomatické mise a mezinárodní společnosti, které podléhají daňové registraci v souladu s čl. 4.6 čl. 83 daňového řádu Ruské federace.

Pokud taková organizace nepůsobí přímo v Rusku prostřednictvím svých poboček nebo samostatných divizí, je akt zaslán na její adresu poštou ve formě doporučeného dopisu (na adresu z Jednotného státního rejstříku daňových poplatníků). V tomto případě je datem doručení písemnosti adresátovi 20. den od okamžiku odeslání dopisu.

Otázkanesouhlas a námitky

S výsledky akce předepsané v zákoně nemusí souhlasit jak osoba, u které byla domluvena přepážka nebo kontrola na místě, tak její zástupce:

- S fakty uvedenými v dokumentu.

- S návrhy a závěry ověřovatelů.

Kontrolovaná osoba má právo do jednoho měsíce od data obdržení písemnosti podat písemné námitky jak k tomuto dokumentu jako celku, tak k jeho jednotlivým bodům. Chcete-li to provést, musíte je uvést písemně a spolu s dokumentem požádat místní daňový úřad.

Také osoby nebo organizace, u kterých bylo ověření provedeno, mají právo ke svým námitkám přiložit dokumentaci (nebo její ověřené kopie) potvrzující oprávněnost jejich námitek. Papíry je možné přinést jak při osobní návštěvě, tak poslat poštou.

Námitky konsolidovaných skupin

Pokud jde o námitky od konsolidovaných skupin poplatníků, písemné nesouhlasy zde podává odpovědný člen stejného sdružení. Lhůty jsou stejné - 30 dní od data obdržení ověřovacího certifikátu.

Stejně jako v předchozím případě má tento odpovědný účastník plné právo vypracovat písemnou námitku a připojit dokumenty (nebo jejich ověřené fotokopie) potvrzující jeho slova.

Analyzovali jsme hlavní ustanovení daňové legislativy (TC, část 1, oddíl 5, kapitola 14, čl. 100) týkající se evidence výsledků dvou typů daníprohlídky - terénní i kamerové. Jak jsme viděli, nejdůležitějším předmětem je zde akt vypracovaný na základě výsledků události.

Doporučuje:

Typy daní a daňových výhod: koncept, klasifikace a podmínky pro získání

V širokém slova smyslu daně zahrnují také cla a poplatky, tedy povinné platby firem a domácností státu za udělování povolení, práv a provádění jiných právně významných úkonů (například udělování licencí, cla, poplatky, státní poplatky za notářské úkony, za projednávání případů u soudů, zápisy dokladů o osobním stavu atd.)

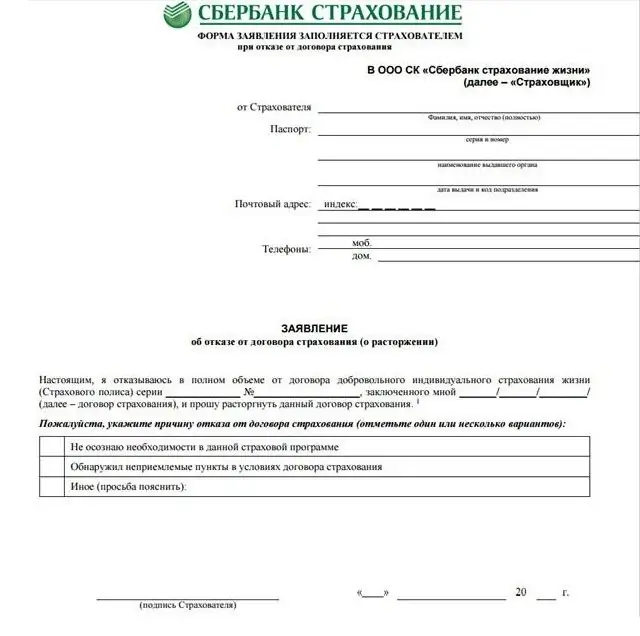

Jak vrátit pojištění u Sberbank: typy, postupy a ukázka vyplnění formuláře

V naší době se úvěrové instituce aktivně snaží zvyšovat své zisky různými způsoby. Jedním z nich je nákup pojistky klientem při žádosti o jakoukoli bankovní službu. V tomto ohledu musíte vědět, jak vrátit pojištění Sberbank v případě předčasného splacení úvěru. Abyste tomuto programu plně porozuměli, musíte vědět, co to je

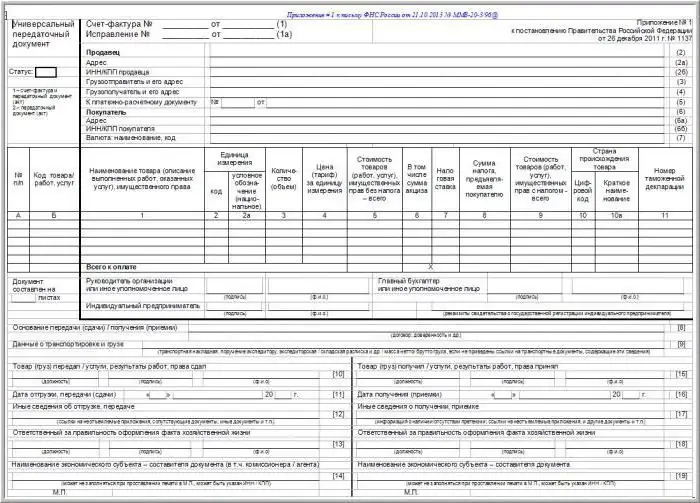

Ukázky vyplnění nákladního listu. Pravidla pro vyplnění nákladního listu

Aby činnost společnosti plně odpovídala požadavkům zákona, musíte se při vyplňování dokumentů řídit stanovenými pokyny. Tento článek pojednává o vzorech vyplnění nákladního listu a dalších průvodních dokladů, jejich účelu, struktuře a významu v činnosti organizací

Vyplnění pracovní neschopnosti: postup při vyplňování, normy a požadavky, příklad

Pro příjem výplaty od zaměstnavatele je nutné, aby byla nemocenská správně vyplněna. Jak na to a jak s nemocenskou obecně pracovat, je popsáno dále v článku. Níže bude také uveden příklad vyplnění nemocenské

Klasifikace daňových sazeb. Druhy daňových sazeb

Sazby pro různé typy daní lze klasifikovat různými způsoby. Jaké jsou příslušné techniky, které se v Rusku rozšířily? Jak lze klasifikovat současné daně v Ruské federaci?