2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-01-24 13:13:53

Každý podnikatel, který začíná podnikat, by si měl ujasnit, jaký daňový systém bude uplatňovat. Jednotliví podnikatelé a firmy mají možnost využít zjednodušený režim zvaný zjednodušený daňový systém. Představuje se ve dvou variantách, protože jako základ daně může sloužit výnos nebo čistý zisk. Pokud se společnost zabývá prodejem různého zboží s minimální marží, pak je ideální zdanění „Příjmy minus náklady“. V tomto případě pro stanovení základu daně musíte nejprve najít rozdíl mezi peněžními příjmy z podnikání a náklady na podnikání.

Funkce zjednodušeného daňového systému

Zjednodušený systém mohou využívat jak soukromí podnikatelé, tak různé společnosti. „Zjednodušené“pro jednotlivé podnikatele a firmy má řadu nepopiratelných výhod. Každý podnikatel si může vybrat jednu možnost pro tento režim:

- platba 15 % z čistého zisku;

- platíte 6 % z celkových příjmů společnosti.

Pokud je marže na zboží nízká, pak je vhodné zvolit zdanění "Příjmy minus náklady". Chcete-li přejít na tento režim, musíte podat příslušnou žádost Federální daňové službě. Potíže takového systému spočívají ve specifičnosti účetnictví, protože bude nutné udržovat KUDiR a za účelem snížení daňového základu by měly být všechny výdaje potvrzeny oficiálními dokumenty.

Tento systém nejčastěji volí zástupci malých a středních podniků. Vlastnosti zdanění USN „Příjmy minus výdaje“jsou uvedeny v kap. 26,2 NK. Zde jsou požadavky na podnikatele, nuance používání systému, nastavené daňové sazby a nuance stanovení základu daně.

Kdo může používat?

Zjednodušený daňový systém „Příjmy minus náklady“mohou uplatnit jak jednotliví podnikatelé, tak různé společnosti. Základem daně je čistý příjem, proto je pro stanovení základu daně nutné odečíst výdaje od všech peněžních příjmů podniku.

Mezi hlavní požadavky na podnikatele patří následující:

- příjem za rok nesmí přesáhnout 45 milionů rublů;

- přechod na tento režim není povolen společnostem, které mají různá zastoupení nebo pobočky;

- hodnota dlouhodobého majetku patřícího této organizaci by neměla přesáhnout 150 milionů rublů;

- není povoleno používatsystémy různých pojišťoven, bank nebo zahraničních organizací;

- neuplatňuje se nevládními PF nebo účastníky trhu, na kterých se provádějí různé transakce s cennými papíry;

- Zjednodušený daňový systém se nevztahuje na společnosti, které jsou zástupci hazardních her nebo výrobci zboží podléhajícího spotřební dani;

- společnost by neměla zaměstnávat více než 100 lidí;

- notáři nebo majitelé zastaváren tento systém nepoužívají.

Je zakázáno kombinovat zjednodušený daňový systém s UAT, takže pokud se jednotlivý podnikatel nebo společnost specializuje na zemědělství, bude muset být použit pouze UAT.

Nuance systému

Systém zdanění „Příjmy minus náklady“má určité rysy. Patří mezi ně:

- platí se jedna daň místo několika poplatků, které představují daň z nemovitosti, daň z příjmu fyzických osob, DPH nebo daň z příjmu;

- snížením počtu zaplacených daní se sníží daňové zatížení daňového poplatníka;

- prohlášení o tomto režimu se předkládá Federální daňové službě ročně;

- daň se platí zálohovými platbami, načež se vypočítá konečná částka a zaplatí na začátku příštího roku.

Vypracování prohlášení se považuje za snadné, takže podnikatelé, kteří teprve začínají podnikat, se mohou samostatně zapojit do procesu podávání zpráv, což ušetří poplatky za účetní.

Jaké jsou způsoby přepnutí do režimu?

Předtímpomocí tohoto systému musí podnikatel rozumět režimu. Systém "Příjmy minus náklady" - jaké zdanění? Představuje ji verze zjednodušeného daňového systému, ve které je daňový základ představován čistým ziskem podniku.

Do tohoto režimu můžete přepnout různými způsoby:

- při přímé registraci firmy nebo fyzické osoby podnikatele můžete ihned podat žádost, na základě které si podnikatel vybere vhodný daňový režim;

- pokud individuální podnikatel pracuje na UTII, může kdykoli přejít na zjednodušený daňový systém;

- pokud se používá jiný daňový režim, například OSNO nebo PSN, pak je přechod možný pouze od začátku příštího kalendářního roku a žádost je třeba podat Federální daňové službě do konce prosince.

Před podáním žádosti byste si měli zjistit, co je zahrnuto v USN „Příjmy minus výdaje“, jaké jsou výhody a nevýhody tohoto systému a také jakým potížím čelí podnikatelé.

Proti režimu

Zjednodušené režimy jsou speciálně zavedeny státem, aby usnadnily práci mnoha podnikatelům nebo firmám. Zvolíme-li zjednodušený daňový systém „Příjmy minus náklady“, pak mohou podnikatelé využívat některé nepopiratelné výhody. Patří mezi ně:

- jedna daň nahrazuje četné poplatky, což snižuje daňové zatížení společnosti nebo jednotlivého podnikatele;

- proces vypracování prohlášení je považován za jednoduchý a srozumitelný a tato dokumentace se předkládá Federální daňové službě pouze jednou ročně;

- pokud jednotlivý podnikatel nemá žádné zaměstnance ve zjednodušeném daňovém systému, není nutná údržbaúčetnictví, protože stačí mít pouze KUDiR;

- tento režim můžete použít při téměř jakémkoli druhu činnosti;

- podnikatelé se sami rozhodují, jaký typ zjednodušeného daňového systému bude při práci uplatňován;

- výše daně závisí zcela na došlém výnosu nebo zisku, takže pokud není příjem, platí se pouze minimální výše poplatku a je také možné sestavit a podat nulové přiznání na federální daňová služba.

O přechod do tohoto režimu je vhodné požádat přímo v procesu registrace LLC nebo jednotlivého podnikatele. Dalším významným plusem je, že nováčci v podnikání mohou při využití zjednodušeného daňového systému počítat s daňovými prázdninami. Tato úleva je nabízena podnikatelům, kteří se poprvé zaregistrují do roku 2020. Musí si vybrat obor činnosti související s poskytováním domácích služeb, výrobou různého zboží nebo prací ve vědecké či sociální sféře. Místní úřady v každém regionu mohou z různých důvodů snížit sazbu, což výrazně snižuje daňové zatížení.

Systémové chyby

Zdanění příjmů minus náklady má nejen značné výhody, ale také některé nevýhody.

Jsou to:

- není povoleno najímat více než 100 zaměstnanců, proto je tento systém vhodný pouze pro firmy, které jsou malé nebo střední a berou se v úvahu nejen zaměstnanci na plný úvazek, ale i lidé, se kterými se čerpá nahoruobčanskoprávní smlouva;

- za rok by zisk z činností neměl přesáhnout 50 milionů rublů;

- hodnota aktiv by neměla být vyšší než 150 milionů rublů;

- do začátku příštího roku není možné přejít na jiný zjednodušený režim.

Ve skutečnosti nejsou nedostatky takového systému považovány za příliš významné a závažné. Proto tento režim využívá řada podnikatelů a společností.

Nuance hlášení

Při volbě systému zdanění „Příjmy minus náklady“by se podnikatelé měli připravit na nutnost sestavit poměrně jednoduché a srozumitelné roční prohlášení.

Pravidla pro jeho design jsou následující:

- dokument lze vyplnit ručně nebo na počítači;

- je povoleno používat speciální programy vytvořené a publikované ve veřejné doméně zaměstnanci Federální daňové služby, což značně zjednodušuje postup pro zadávání informací do tohoto dokumentu;

- zdaňovacím obdobím pro tento režim je kalendářní rok;

- do 31. března každého roku musíte odeslat prohlášení Federální daňové službě;

- pouze měsíční a čtvrtletní hlášení do pojišťovacích fondů, pokud má podnikatel zaměstnance;

- roční zprávy obsahující informace o průměrném počtu zaměstnanců ve společnosti;

- Pokud máte zaměstnance, musíte navíc předložit prohlášení 6-NDFL a 2-NDFL certifikáty.

Podnikatelé by měli rozumět pravidlům pro udržování KUDiR, protože pouze tento dokument můžeuveďte, jaké jsou příjmy a výdaje jednotlivého podnikatele nebo společnosti. Pokud se při daňové kontrole ukáže, že tento doklad chybí nebo je nesprávně veden, bude to základem pro vyvození odpovědnosti podnikatele.

Kdo má z tohoto režimu prospěch?

Často se volí systém „Příjmy mínus výdaje“pro jednotlivé podnikatele a majitele firem, ale je důležité se ujistit, že práce na takovém režimu přinese podnikání určité výhody. Tento způsob výpočtu daní je vhodné použít v následujících situacích:

- podnikatel se specializuje na maloobchod s využitím malých stacionárních nebytových prostor, ale zjednodušený daňový systém se uplatní pouze v případě, že v určitém regionu nelze použít UTII;

- ideální systém pro malé společnosti zastoupené zábavními organizacemi nebo podniky poskytujícími různé služby obyvatelstvu;

- Pokud je marže malá, je nejlepší použít výpočet příjmů a výdajů, proto je vhodné vypočítat čistý příjem reprezentovaný daňovým základem.

Není příliš rentabilní používat zjednodušený systém, pokud firma jedná s protistranami, které uplatňují DPH, jelikož v tomto případě nebude možné část prostředků od státu vrátit formou vratky DPH. Tento režim navíc není vhodný pro velké podniky, protože jednoduše nebudou splňovat požadavky zjednodušeného daňového systému. Pomocí tohoto systému se nebudete moci účastnit výběrových řízení.

Účetní funkce

Předmětem zdanění "Příjmy minus náklady" je čistý zisk, specifikem účetnictví je tedy nutnost výpočtu základu daně. K tomu je třeba od příjmů odečíst všechny úředně potvrzené a odůvodněné výdaje.

Příjmy z činností zahrnují:

- převod finančních prostředků kupujícími na zúčtovací účet podnikatele nebo společnosti;

- příjem peněz z maloobchodního prodeje zboží;

- příjem z rozdílu směnných kurzů;

- příjem nehmotného majetku;

- odměna za provizi;

- vrácení předem od kupujících.

Všechny výše uvedené peněžní příjmy budou jistě evidovány v KUDiR. V systému „Příjmy minus náklady“jsou účtovány úroky ze základu daně? Jakmile je čistý zisk správně určen, je z něj účtováno 15 %.

Co je zahrnuto ve výdajích?

Před žádostí o přechod na „Příjmy minus náklady“se podnikatel musí ujistit, že si skutečně poradí se správným výpočtem základu daně. Daňoví inspektoři mají mnoho požadavků na výdaje, které snižují příjmy z podnikání. Musí být doloženy úředními dokumenty a musí být také doloženy. Jako potvrzení se používají primární platební papíry, které představují různé šeky, nákladní listy, faktury nebo smlouvy.

K hlavním nákladům, kterým musí podnikatelé čelit,zahrnout:

- nákup dlouhodobého majetku;

- nákup přímého zboží za účelem dalšího prodeje, jakož i materiálů nebo surovin pro výrobní činnosti;

- cestovní náklady spojené s nákupem zboží pro účely podnikání;

- služby poskytované třetími stranami za poplatek;

- pronájem za použité komerční prostory;

- daň z přidané hodnoty uvalená společnostmi, se kterými podnikatel spolupracuje;

- mzdy najatých specialistů;

- daně a pojistné pro sebe a zaměstnance.

„Zjednodušení“pro jednotlivé podnikatele je skvělá možnost, ale podnikatel se musí dobře orientovat v tom, jak správně účtovat výdaje a příjmy. Od toho se odvíjí správnost výpočtu daně. Zálohy v rámci zjednodušeného daňového systému je nutné platit čtvrtletně, proto je nutné včas vyplnit KUDiR. Zvláště velká pozornost je věnována výdajové straně, protože podnikatelé se často potýkají s tím, že po daňové kontrole inspektoři účtují doplatek daně z důvodu chybějícího potvrzení o některých výdajích.

pravidla KUDiR

Hlášení pro „Příjmy minus výdaje“se předkládá prohlášením USN, které se předkládá každoročně. Kromě toho je vyžadována účetní kniha k zaznamenání všech peněžních příjmů a úředně potvrzených výdajů.

Na pravidla pro vyplňování KUDiR se vztahuje následující:

- všichni podnikatelé používající zjednodušený daňový systém jsou povinni vyplnit tuto knihu;

- dokument má dvačásti, protože jedna část je pro příjem a druhá se používá k zadávání obchodních nákladů;

- data se zadávají kumulativně;

- lze vyplnit v papírové nebo elektronické podobě;

- pro každý kalendářní rok je vytvořena samostatná kniha;

- pokud je použita papírová verze dokumentu, je kniha před zadáním informací očíslována a sešita;

- pokud se k údržbě dokumentu používá počítač, musí být při odesílání prohlášení USN kniha vytištěna a potvrzena.

Všichni jednotliví podnikatelé na „Příjmy minus náklady“musí rozumět pravidlům pro vedení tohoto výkaznictví. V opačném případě mohou být podnikatelé pohnáni k odpovědnosti daňovými inspektory.

Jak se počítá daň?

Je důležité čtvrtletně platit zálohy na zjednodušený daňový systém. K výpočtu daně se používá následující algoritmus:

- za tři měsíce se sečtou všechny oficiální příjmy z činností;

- výdaje jsou vypočítány, které jsou zdokumentované a doložené a také zahrnuty v KUDiR;

- výdaje odečtené z příjmu;

- základ daně se upraví, pokud dojde ke ztrátě v předchozích pracovních obdobích;

- srážka daně se použije, pokud obchodník již zaplatil obchodní poplatek;

- jakmile je stanoven daňový základ, měli byste si zjistit, zda v regionu, kde podnikatel žije, platí snížená sazba daně;

- vypočítejte velikostdaň, pro kterou se používá standardní sazba (15 %), nebo snížená sazba, kterou může podnikatel využít.

Výpočet se provádí na akruální bázi. Poslední platba se provádí na začátku příštího roku a pro její výpočet se berou v úvahu všechny peněžní příjmy a výdaje za jeden rok práce. Po zjištění základu daně a výše daně se platba sníží o prostředky dříve převedené do rozpočtu. Na základě získaných hodnot je správně vyplněno prohlášení USN, které je předáno Federální daňové službě do 31. března.

Pravidla pro vyplnění prohlášení

Podnikatelé využívající tento režim jsou povinni každoročně předkládat prohlášení USN Federální daňové službě. Obsahuje následující informace:

- informace o podnikateli nebo společnosti;

- pravidla pro výpočet základu daně;

- přijatý příjem za odpracovaný rok;

- výdaje, které musí být odůvodněné a doložené úředními dokumenty;

- odpočet je uveden, pokud jej podnikatel může využít;

- za předpokladu přesné částky zaplacené firmou nebo individuálním podnikatelem ve formě daně.

Pro vyplnění této dokumentace je povoleno používat speciální programy, což značně zjednodušuje proceduru generování prohlášení.

Nuance placení minimální daně

Není neobvyklé, že se podnikatelé potýkají s nedostatkem zisku. V tomto případě mohou podat nulové prohlášení Federální daňové službě, ale zároveň se platí minimální daň ve výši „Příjmy mínus náklady“. Jeho velikost se rovná 1 % všechpokladní doklady od podniku.

Rozdíl mezi standardní daní a minimální daní může být zahrnut do nákladů příštích období společnosti.

Minimální poplatek se počítá až na konci roku, jelikož při výpočtu záloh nelze určit, zda bude na konci zdaňovacího období zisk z činnosti společnosti. Čtvrtletně je proto nutné počítat zálohy, pro které je stanoveno 15 % a odváděno z čistého zisku. Na konci roku si můžete přesně určit, jakou daň budete muset zaplatit: standardní nebo minimální. Pokud se ukáže, že musíte zaplatit minimální poplatek, může být snížen o dříve převedené zálohy. Pokud takové platby vůbec překročí minimální daň, nelze ji zaplatit.

Proto, i když jednotlivý podnikatel nebo společnost nemá žádný oficiální zisk, stále musíte převést určitý minimální poplatek Federální daňové službě. Byl zaveden relativně nedávno a hlavním důvodem jeho aplikace bylo, že mnoho podnikatelů záměrně využilo režim k vypracování nulového prohlášení a neplatili žádné finanční prostředky Federální daňové službě.

Závěr

Při výběru daňového systému STS, který účtuje 15 % ze správně vypočítaného čistého zisku, mohou podnikatelé využívat mnoho nepopiratelných výhod. Takový režim má ale některé nevýhody, které by měl zvážit každý obchodník.

Pro správnou práci na tomto systému je důležité platit čtvrtletní zálohy a také každoročně podávat daňové přiznání Federální daňové služběprohlášení. Kromě toho je nutné řádně provádět KUDiR.

Doporučuje:

91 účet – „Ostatní příjmy a výdaje“. Účet 91: účtování

Analýza zisku nebo ztráty obdržené podnikem na základě výsledků vykazovaného období by měla být založena na struktuře tohoto ukazatele. To poskytne příležitost pro další plánování výdajů a stabilizaci hodnot příjmů

Rozpočet penzijního fondu: přijetí, dlouhodobý majetek, příjmy a výdaje

Jak se tvoří rozpočet PFR, kdo jej tvoří, kde se nachází? Jak se kontroluje a přijímá? Co jsou mezivládní transfery? Hlavní položky výdajů a příjmů rozpočtu penzijního fondu, jejich poměr. Jak se řeší problém nedostatku?

USN "Příjmy mínus výdaje" - sazba, účtování a kalkulace

Významnou pobídkou v rozvoji malých a středních podniků je daňový systém. Jeho reforma v Rusku začala v 90. letech (sovětský systém si takový obchod prostě nepředstavoval). Tento konstruktivní proces byl zahájen v roce 1996 federálním zákonem „O zjednodušeném daňovém systému“. Jako možnosti pro zmírnění daňové zátěže pro začínající podnikatele byly navrženy STS „Příjmy minus náklady“a alternativně STS „Příjmy“

Zjednodušený daňový systém (STS): příjmy, výdaje a funkce

Mnoho podnikatelů nebo vedoucích pracovníků společností volí při výběru daňového režimu USN „Příjmy“nebo „Příjmy mínus náklady“. Článek popisuje hlavní nuance těchto režimů, pravidla pro výpočet daní a lhůty pro podání přiznání

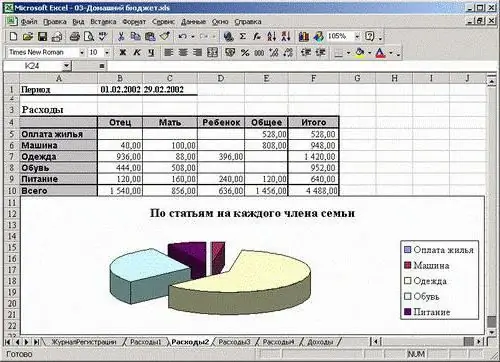

Příjmy a výdaje rodiny – funkce výpočtu a doporučení

Udržet rodinný rozpočet není jednoduchá otázka. Musíte vědět, jak správně provést tuto operaci. Co může pomoci? Jak na rozpočet? Jak to ušetřit a třeba i nahromadit? Všechna tajemství tohoto procesu jsou uvedena v článku