2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-01-24 13:13:57

STS (zjednodušený daňový systém) je oblíbený daňový režim, který mohou využít jak jednotliví podnikatelé, tak různé společnosti. Je považován za jeden z nejoblíbenějších režimů, protože umožňuje podnikatelům platit nepříliš vysoké daně. Existuje několik možností pro takový systém, takže si můžete vybrat STS "Příjmy" nebo STS "Příjmy mínus výdaje". Každá opce má své vlastní charakteristiky a zároveň se liší naběhlým úrokem z příjmu nebo zisku.

Funkce systému

Mezi funkce aplikace zjednodušeného daňového systému patří:

- režim mohou používat pouze někteří podnikatelé, jejichž činnosti jsou způsobilé pro tento systém;

- poskytuje možnost sestavení jednoduchého reportingu, který zvládne i sám podnikatel;

- výpočet je také považován za jednoduchý, takže pokud dobře rozumíte tomu, co lze připsat výdajům, nebude těžké určit správnou výši daně;

- tento režim není vždy výhodný, proto by podnikatelé měli zhodnotit důsledky jeho použití,protože často i BASIC bude v některých oblastech práce efektivnější.

Volba mezi STS „Příjem“a STS „Příjem mínus náklady“by měla být založena na příjmu a obdrženém zisku.

Daňové sazby

Zpočátku si podnikatelé musí určit, kolik peněz převedou do rozpočtu, pokud využijí tento daňový systém. To zohledňuje nejen převody do rozpočtu, ale také různé pojistné. Ty se rovnají přibližně 30 % platu každého zaměstnance. Kromě toho musí jednotliví podnikatelé převést tyto prostředky pro sebe.

Daňové sazby nejsou považovány za příliš vysoké, takže se platí mnohem menší částka než při použití OSNO a často s UTII. Procento závisí na vybrané možnosti systému.

| Typ USN | Funkce výpočtu daně |

| USN "Příjem" | Zaplaceno 6 % ze všech peněžních příjmů, které vzniknou v průběhu podnikání. Krajské úřady povolují snížit toto číslo o 1 %, ale to je poměrně vzácné, protože místní správa má zájem dostávat vysoké poplatky. |

| Daň STS „Příjmy mínus výdaje“ | Předpokládá výběr 15 % ze zisku, který podnikatel nebo organizace za čtvrtletí obdrží. Tuto úrokovou sazbu mohou krajské úřady snížit, ale takové rozhodnutí učiní jen zřídka. VTímto způsobem lze při výpočtu poplatku zohlednit pojistné. |

Jakákoli verze zjednodušeného daňového systému je považována za pohodlnou a snadno určitelnou, takže mnoho podnikatelů a společností používá tento konkrétní daňový režim. Zároveň je však vhodné jej nejprve porovnat s UTII, OSNO a PSN, protože často jiné systémy mohou být pro konkrétní typ činnosti ziskovější.

U této daně mohou poplatníci snížit zálohové platby na úkor uvedeného pojistného, pokud jsou zaplaceny v odpovídajícím čtvrtletí. Proto je volba této možnosti považována za optimální pro podnikatele se zaměstnanci. Pokud jednotlivý podnikatel nemá oficiálně zaměstnané specialisty, můžete si z daně zcela odečíst pojistné pro sebe. Není neobvyklé, že po tomto procesu dojde ke zrušení daně. Jaký druh přehledů se generuje?

Prohlášení o zjednodušeném daňovém systému „Příjmy“nebo „Příjmy minus náklady“je považováno za snadné, takže se do tohoto procesu často zapojují sami podnikatelé, což jim umožňuje ušetřit značné množství peněz na mzdách najatého účetního. Tento dokument musí být předložen pouze jednou ročně a společnosti jsou povinny předložit prohlášení Federální daňové službě do 31. března roku následujícího po roce, který následuje po vykazování, a jednotliví podnikatelé do 30. dubna téhož roku.

Prohlášení Vyplnění zjednodušeného daňového systému „Příjmy“je považováno za jednoduchý proces, protože se berou v úvahu pouze všechny finanční prostředky přijaté během roku. Pokud je vybráno „Příjmy minus náklady“, musí být prohlášení správněuveďte všechny náklady, u kterých je nutné předem porozumět všem výdajům podniku. Se zjednodušeným daňovým systémem „Příjmy“je vzor prohlášení považován za srozumitelný, ale ve druhém případě musíte pečlivě řešit všechny výdaje.

Společnosti a jednotliví podnikatelé v tomto režimu navíc vedou účetní knihu příjmů ze zjednodušeného daňového systému, která uvádí všechny peněžní příjmy a výdaje v průběhu podnikání.

Tento režim vyžaduje, abyste platili zálohy, takže výpočet musí být prováděn čtvrtletně. Výpočet zjednodušeného daňového systému „Příjmy“se považuje za jednoduchý, protože se berou v úvahu pouze všechny přijaté prostředky a ve druhém případě je třeba vypočítat výdaje.

Jaké neshody obvykle vznikají s FTS?

Při použití zjednodušeného daňového systému „Příjmy“nebo „Příjmy mínus náklady“mají podnikatelé nebo firmy často četné spory s daňovými inspektory. Nejoblíbenější neshody jsou následující:

- pokud jsou příjmy a výdaje uvažovány v rámci zjednodušeného daňového systému, pak by si podnikatelé měli pečlivě prostudovat všechna pravidla související s určováním nákladů, protože finanční úřady často některé výdaje neberou v úvahu;

- pokud dojde k vážným neshodám, musí se daňoví poplatníci obrátit na arbitráž a často se v takových případech rozhoduje ve prospěch žalobců;

- kniha příjmů v rámci zjednodušeného daňového systému by měla obsahovat všechny výdaje a každá taková položka musí být potvrzena úředními dokumenty, což bere v úvahu přesný a úplný seznam nákladů obsažený v čl. 346,16 NK.

NepochybněVýhodou volby tohoto daňového režimu je, že podnikatelé nemusí platit DPH.

Kombinace s jinými daňovými režimy

Nevýhodou systému je, že často mají podnikatelé určité problémy ve spolupráci s jinými společnostmi. Faktem je, že se zjednodušeným daňovým systémem „Příjmy mínus náklady“nebo při zohlednění pouze příjmů je nerentabilní spolupracovat s protistranami, které jsou nuceny platit DPH na vstupu.

Firmy, které převádějí DPH do rozpočtu, prostě odmítají spolupracovat s firmami, které počítají zjednodušený daňový systém, protože mají potíže se zpracováním odpočtu.

Kdo se může stát daňovým poplatníkem?

STS využívají jak právnické osoby, tak i jednotliví podnikatelé, k tomu však musí všichni splňovat četné požadavky systému.

Není povoleno uplatňovat zjednodušený daňový systém „Příjmy minus výdaje“nebo „Příjmy“na organizace, které obdržely příjem vyšší než 45 milionů rublů za 9 měsíců.

Kdo nemůže tento režim používat?

Pro používání tohoto systému platí určitá omezení, takže ne všichni podnikatelé nebo firmy mohou využívat zjednodušený režim. Není tedy povolen přechod na něj u firem, které jsou:

- zahraniční společnosti;

- rozpočtové organizace;

- banky, různé pojišťovny, FNM, firmy s cennými papíry nebo investiční fondy;

- podniky působící v oblasti hazardních her;

- firmy, jejichž dlouhodobý majetek podle hodnotypřekročit 100 milionů rublů;

- organizace, které se účastní dohod o sdílení produkce;

- firmy, kterých se účastní další podniky a jejichž podíl přesahuje 25 %.

Pro jednotlivé podnikatele existují také určitá omezení, která zahrnují:

- zjednodušený daňový systém nelze použít, pokud jednotlivý podnikatel o svém rozhodnutí včas neinformoval Federální daňovou službu;

- více než 100 oficiálně zaměstnaných;

- zabývá se těžbou nebo prodejem nerostů, ale výjimkou je písek nebo jíl, rašelina nebo jiné podobné stavební materiály;

- se specializuje na výrobu výrobků podléhajících spotřební dani.

Na notáře nebo právníky v soukromé praxi není povoleno uplatňovat daň USN „Příjmy minus výdaje“nebo „Příjmy“. Aby se předešlo takové situaci, kdy podnikatel z rozhodnutí Federální daňové služby nemůže použít tento zjednodušený režim, měli byste správně ošetřit výběr kódů OKVED.

Co je předmětem zdanění?

Předmětem může být různé množství finančních prostředků v závislosti na volbě směru zjednodušeného daňového systému. Pokud je zvolen systém "Příjmy", pak se pro výpočet použijí všechny peněžní příjmy do firmy, není tedy potřeba počítat výdaje. 6 % se účtuje z přijaté hodnoty.

Pokud zvolíte jinou možnost, pak se příjmy a výdaje berou v úvahu pro STS daň, takže musíte pečlivě zhodnotit všechny náklady podniku. Všechny výdaje musí býtoprávněné a úřední, proto musí být potvrzeny doklady. Výsledkem bude čistý zisk, ze kterého bude účtováno 15 %.

Základ daně

Základ daně je částka finančních prostředků, kterou může být příjem nebo zisk.

Pro přesné určení této hodnoty je nutné prostudovat základní požadavky na náklady, které jsou popsány v čl. 346 NK.

Jaké daňové sazby se používají?

Pokud se poplatek počítá vzhledem k příjmu společnosti, bude sazba činit 6 %. Krajské úřady ji mohou mírně snížit, ale obvykle musíte použít standardní a konstantní procento.

Pokud je nutné určit čistý zisk společnosti, pak se z této hodnoty účtuje 15 %.

V některých regionech existuje zvláštní úleva pro fyzické osoby, kteří se zaregistrovali poprvé, na základě které můžete po určitou dobu pracovat na zjednodušeném daňovém systému s nulovou sazbou, což vám umožní rozvíjet vaše podnikání, abyste v budoucnu platili opravdu vysoké daně.

Jakou možnost vybrat?

Vzhledem k tomu, že režim STS je prezentován v několika verzích, podnikatelé často čelí potížím při výběru. Proto se při výběru konkrétního režimu berou v úvahu některá doporučení:

- pokud je marže nízká, pak je vhodné platit daň z čistého zisku, protože po odečtení všech nákladů od příjmů bude přijato malé množství prostředků, ze kterých bude účtováno dalších 15%;

- pokud je marže významnávelikosti, pak je optimální zaplatit 6 % ze všech prostředků, které společnost obdrží;

- použít systém, kterým se mají náklady účtovat, je poměrně obtížné, takže podnikatel bude nucen utrácet peníze na zaplacení účetní na plný úvazek, protože je obvykle obtížné vyrovnat se s definicí náklady na vlastní náklady;

- ne všechny firemní výdaje lze zohlednit při výpočtu základu daně, protože musí být doloženy doklady, a je také důležité, aby byly uskutečněny v rámci podnikání, ale ne vždy lze všechny náklady oficiálně potvrzeno, což snižuje zisk společnosti;

- pokud se podnik specializuje na další prodej různého zboží, pak k potvrzení příjmů a výdajů jsou potřeba nejen doklady, které potvrzují nákup prvků, ale také jejich prodej, což není vždy možné, a účetní knihy příjmy a výdaje v rámci zjednodušeného daňového systému na to nestačí.

Potíže se zjednodušeným daňovým systémem, kdy se berou v úvahu výdaje, vznikají při přijímání zálohových plateb od kupujících, takže výpočty by měli provádět pouze opravdu zkušení a profesionální účetní.

Přechodná pravidla

Přechod na tento daňový režim je povolen dvěma způsoby:

- bezprostředně po registraci jednotlivého podnikatele nebo podniku;

- od začátku příštího roku, a pokud termín zmeškáte, budete muset na přechod znovu čekat celý rok.

Pokud vůbec během provozu příjem podniku nebo jednotlivého podnikatele přesahuje 60 milionů rublů. poté automaticky dojde k přechodu na OSNO, protože je ztraceno právo používat zjednodušený daňový systém.

Jakdaň zaplacena?

Podle zjednodušeného daňového systému „Příjmy“se příspěvky platí stejně jako u „Příjmy mínus náklady“, liší se tedy pouze postup výpočtu poplatku.

Jednotná daň v tomto daňovém režimu nahrazuje DPH, daň z příjmu fyzických osob u podnikatele a daň z příjmu. V určitých situacích stále musíte platit daň z nemovitosti. To platí pro situaci, kdy je majetek v rozvaze podniku oceněn katastrální hodnotou. Zároveň musí v regionu platit příslušný regulační akt.

DPH mohou platit plátci ONS, pokud firmy dováží zboží do Ruska z jiných zemí.

Vykazovaná období

Pro oba typy STS jsou období stejná. Zdaňovacím obdobím je rok, ale daň je třeba platit každé čtvrtletí zálohami.

Zálohové platby musí být provedeny do 25. dne měsíce následujícího po konci čtvrtletí. Konečnou platbu musí jednotliví podnikatelé zaplatit do 30. dubna a firmy do 31. března roku následujícího po vykazovaném roce.

Jak se vypočítává daň z příjmu?

Pokud podnikatel zvolí tuto možnost, musí být spočítány všechny peněžní příjmy za konkrétní časové období.

Dále se počítá pojistné, a pokud ve firmě pracují oficiálně zaměstnaní specialisté, pak lze daň maximálně snížit o 50 %. Pokud nejsou zaměstnanci, pak se poplatek snižuje o celou částku pojistného, takže to často není nutnézaplatit jakékoli prostředky do rozpočtu.

Jak se počítá příjem mínus daň z výdajů?

V tomto případě budete muset vzít v úvahu nejen hotovostní příjmy, ale také náklady společnosti. Náklady se odečítají z příjmů. Ze získané hodnoty se určí 15 %, poté musíte zjistit BCC USN „Příjmy minus výdaje“na webových stránkách Federální daňové služby nebo na servisním oddělení.

Při stanovení různých výdajů mohou nastat potíže, proto musí být doloženy úředními dokumenty a také přímo souviset s činností společnosti.

Odpovědnost za nezaplacení daně

Pokud nebudou finanční prostředky v rámci zjednodušeného daňového systému převedeny ve stanoveném časovém rámci, pak podle čl. 76 daňového řádu, čl. 119 daňového řádu, čl. 75 daňového řádu a čl. 122 Daňový zákoník přiděluje daňovému poplatníkovi různé sankce:

- pokud zpoždění přesáhne 10 dní, operace na účtu jsou pozastaveny;

- za chybějící prohlášení je uložena pokuta, jejíž výše se pohybuje od 5 do 30 procent daně, ale ne méně než 1 tisíc rublů;

- v případě nezaplacení poplatku je účtována pokuta ve výši 20 až 40 procent z částky;

- je účtován dodatečný úrok, pro jehož výpočet se použije 1/300 sazby refinancování.

Zjednodušený daňový systém je tedy žádaným daňovým režimem, pro jehož aplikaci musí jednotliví podnikatelé nebo firmy splnit určité požadavky. Přechod je možný po registraci nebo od nového kalendářního roku. Je důležité porozumět dvěma variantám takového režimu, stejně jako správně vypočítat daň a podat přiznání včas. Z korektnostivýpočet a doručení dokumentů závisí na vztazích se zaměstnanci Federální daňové služby. V případě porušení požadavků zákona je podnikatel nucen platit různé pokuty a penále.

Doporučuje:

Zvláštní daňový režim: zjednodušený daňový systém

V Rusku existuje několik daňových režimů. Tento článek se zaměří na zvláštní daňový režim – USN. Všechny údaje jsou uvedeny s nejnovější legislativou

Jak provést přechod na zjednodušený daňový systém: pokyny krok za krokem. Přechod na zjednodušený daňový systém: vrácení DPH

Přechod DV na zjednodušený daňový systém se provádí způsobem stanoveným zákonem. Podnikatelé musí požádat finanční úřad v místě bydliště

Zjednodušený daňový systém. Systém a funkce sázení

Systém sazeb v rámci zjednodušeného daňového systému pro jednotlivé podnikatele. Jak vypočítat výši daně a jaké výdaje se nezohledňují při výpočtu systému „příjmy mínus náklady“

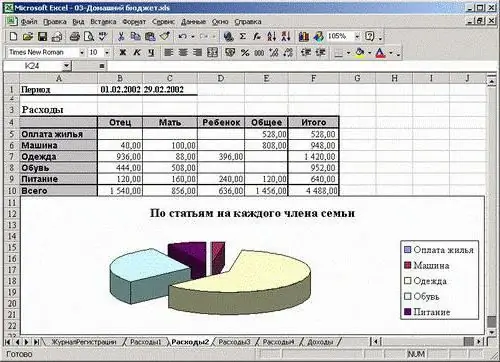

Příjmy a výdaje rodiny – funkce výpočtu a doporučení

Udržet rodinný rozpočet není jednoduchá otázka. Musíte vědět, jak správně provést tuto operaci. Co může pomoci? Jak na rozpočet? Jak to ušetřit a třeba i nahromadit? Všechna tajemství tohoto procesu jsou uvedena v článku

Zjednodušený daňový systém pro LLC. daňový zákon

V současné době jsou pro každého podnikatele typy zdanění u LLC poměrně obtížným problémem. V tomto ohledu byste si měli vybrat správně. Bez ohledu na to, jak se chtějí podnikatelé zaregistrovat u daňové služby, budou to muset udělat a provádět měsíční platby. Bez toho se neobejdete, pokud nechcete nést odpovědnost v souladu s platnou legislativou