2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-06-01 07:13:28

Při vyplňování příkazu k úhradě daně uveďte status plátce. Kompletní seznam je uveden v daňovém řádu Ruské federace a některých nařízeních prezidenta Ruské federace. Podívejme se blíže na to, jak určit status daňového poplatníka.

Odpovědnosti

Poplatníky daně jsou právnické a fyzické osoby, které platí poplatky. Podle zákona mají tyto povinnosti:

- zaregistrujte se u Federální daňové služby;

- veďte záznamy o příjmech (výdajích) předmětů zdanění;

- předložit prohlášení a finanční výkazy Federální daňové službě;

- předložte dokumenty, na kterých byla vypočtena výše daní;

- dodržujte požadavky na odstranění zjištěných porušení, nezasahujte do úředníků Federální daňové služby při plnění jejich povinností;

- po dobu 4 let uchovávat účetní doklady o výpočtu a platbě daní, vynaložených příjmech a výdajích.

Daňoví poplatníci musí také písemně oznámit Federální daňové službě:

- otevření\uzavření účtu - do 10dny;

- účast v organizacích - do měsíce;

- samostatné pododdělení v Ruské federaci - do měsíce;

- prohlášení konkurzu, likvidace nebo reorganizace - do 3 dnů;

- změna místa (bydliště) - do 10 dnů.

Práva

Poplatník má zase právo obdržet od Federální daňové služby:

- informace o příslušných daních, objasnění uplatňování právních předpisů;

- využívejte výhody včas;

- získejte odklad a daňový kredit;

- být přítomen při kontrole v terénu.

Informace o hledání

Jak je uvedeno výše, jednou z povinností daňových poplatníků je platit daně. V tomto případě je uveden stav poplatníka v příkazu k úhradě. V opačném případě existuje možnost, že prostředky nedorazí k adresátovi.

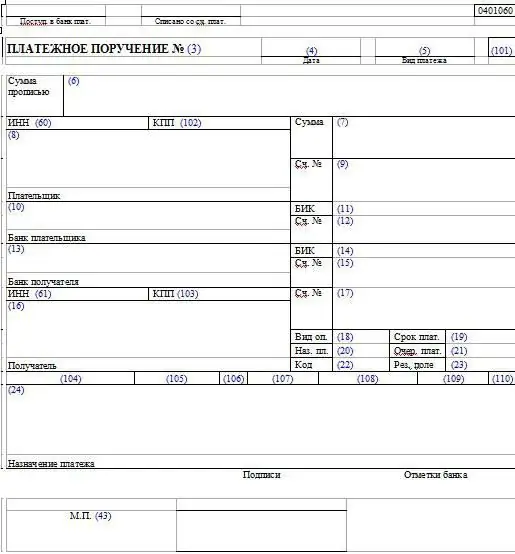

Stav daňového poplatníka je povinný údaj. Tyto informace se používají k identifikaci organizace. Status plátce se skládá z dvoumístného čísla a zadává se v platebním příkazu do pole 101. V tabulce jsou uvedeny všechny existující statusy.

| Kód | Rozluštění daňového poplatníka |

| 01 | Enterprise |

| 02 | Daňový agent |

| 06 | Zahraniční obchodník |

| 08 | IP, právník, notář, který převádí příspěvky do rozpočtu |

| 09 | IP |

| 10 | Soukromý notář |

| 11 | Právník, který si založil vlastní kancelář |

| 12 | Vedoucí farmy |

| 13 | Majitel bankovního účtu |

| 14 | Poplatník platící příjem jednotlivcům |

| 16 | účastník FEA - fyzická osoba |

| 17 | účastník FEA - IP |

| 18 | Plátce cla, nikoli deklarant |

| 19 |

Podniky převádějící finanční prostředky zadržené z platů |

| 22 (21) | Člen (odpovědný) konsolidačního celku |

| 24 | Individuální převod pojistného |

Dělení podle daní

Stav aktivního poplatníka závisí na typu zaplacené daně. Pokud například podnik převádí daň z příjmu fyzických osob z platu zaměstnanců, musí být ve výplatě uvedeno „02“. Pokud mluvíme o placení pojistného - "08". Podrobné stavy poplatků jsou uvedeny v tabulce níže.

| Daň | Stav |

| NDFL | 02 |

| Příspěvky do PRF, FSS, FFOMS | 08 |

| Daň z příjmu, daň z nemovitosti, doprava | 01 |

| VAT | |

| UTII, STS, ESHN |

Ověření online

Stav daňového poplatníka fyzických osob můžete zkontrolovat na webových stránkách Federální daňové služby. Aby vývojáři KPP, 1C neztráceli čas ručním zadáváním DIČ, implementovali tuto funkci do aktualizovaného programu 1C: Accounting. Výsledky kontroly se promítnou do seznamu klientů na kartě, do evidence faktur, nákupní (prodejní) knihy a primárních dokladů. Pro kontrolu celého seznamu klientů je potřeba vygenerovat univerzální přehled o registru „Stav protistran“podle období. Možnosti ověřování jsou regulovány registrem "Pravidelné operace" podsystému "Správa" v nabídce "Podpora".

Po zpracování informací program vrátí následující výsledky:

- „Organizace je uvedena v databázi“znamená, že protistrana je registrována a má status aktivní.

- „Ukončená činnost“znamená, že daňový poplatník je registrován v USRN, ale neměl status aktivního daňového poplatníka. Zde jsou možné dvě možnosti: protistrana ukončila činnost nebo se kontrolní bod změnil.

- "Kontrolní bod se neshoduje s bodem uvedeným v databázi" znamená, že zadaná kombinace TIN, kontrolní bod nikdy nebyla v registru.

- "Chybíprotistrana v databázi“znamená, že poplatník nemá status aktivního poplatníka; nikdo nebyl registrován se zadaným TIN.

- "Nepodléhá ověřování" - taková zpráva se zobrazí, pokud jsou zadány údaje zahraniční organizace.

Všechny výsledky ověření jsou platné ±6 dní od data žádosti.

1С

Služba pro vyhledávání problémových zákazníků v 1C byla představena v roce 2015. Aktualizace byly způsobeny změnami federálního zákona č. 134, podle kterého bylo nutné do přiznání k DPH uvádět údaje o všech fakturách. Online kontroly stavu přímo od 1C vám umožní vyhnout se chybám při vyplňování prohlášení. Pokud je v reakci na žádost přijato oznámení, že poplatník je registrován, ale neměl status aktivního poplatníka, pak je řádek s protistranou přebarven šedě, pokud klient není vůbec nalezen v registr - v červené barvě. Tito klienti se stejným způsobem projeví v řádku "Protistrana" při zadávání primárních dokumentů.

V knize nákupů (prodejů), deníku faktur, jsou výsledky kontroly zobrazeny na samostatném panelu. Pokud sestava obsahuje neaktivní dokumenty, jsou zvýrazněny červeně a na panelu se zobrazí tlačítko pro výběr takových řádků. Ve vestavěném přiznání k DPH jsou kontroly prováděny na základě informací z paragrafů 8-12 federálního zákona, jeho výsledky jsou zobrazeny na panelu protistran.

Ověření se standardně provádí jednou týdně na pozadí a provádí se pomocí TIN. Aby nedocházelo k chybám při zadávání dat do databáze, je nutné kontrolovat správnost ovybít. Pokud je údaj zadán nesprávně, bude v adresáři „Protistrany“zvýrazněn červeně. Všechny dokumenty pro takové klienty se projeví stejným způsobem. Pouze během auditu bude možné předejít situaci, kdy je poplatník registrován v USRN, ale neměl status aktuálního a byl zařazen do hlášení.

NDFL

Při výpočtu daně z příjmu fyzických osob je nutné zkontrolovat status poplatníka, ale v jiné podobě. V závislosti na zdroji a na tom, zda je jednotlivec rezidentem či nikoli, jsou stanoveny různé daňové sazby. Rus může platit daň z příjmu fyzických osob ve výši 9, 13 a 35 %. Nerezident musí převést do rozpočtu 15 % z částky přijatých dividend a 30 % ze všech ostatních příjmů. Kromě ruské legislativy existují i mezinárodní smlouvy týkající se zamezení dvojího zdanění. Daňové sazby pro rezidenty ze spojeneckých zemí jsou určeny těmito zákony.

Terminologie

Podle čl. 207 daňového řádu Ruské federace je rezidentem fyzická osoba, která se na území Ruské federace zdržuje alespoň 183 dní ve 12 po sobě jdoucích měsících. Odpočítávání začíná od okamžiku, kdy osoba dorazí na území Ruské federace, což je zaznamenáno v celních dokladech.

Stav je pevný k datu výplaty příjmu a specifikován:

- pro nerezidenty bez trvalého pobytu - ke dni ukončení jejich pobytu na území Ruské federace;

- pro Rusy s trvalým pobytem - v den odjezdu mimo Ruskou federaci.

Přepočet základu se provádí na konci zdaňovacího období. Zvažte příklad výpočtupočet dní, po které občan pobývá na území Ruské federace.

Příklad

Rus obdržel za rok příjem od ruských a zahraničních podniků. Během tohoto období opakovaně cestoval mimo Ruskou federaci na služební cesty:

- 01.03-20.04 - do Německa;

- 15.08.-14.09 - v USA;

- 20.12-20.01 - do Turecka.

Status poplatníka daně z příjmu fyzických osob se určuje podle výpočtu počtu dnů pobytu na území Ruské federace. Dny přechodu hranic (01.03, 15.08 a 20.12) nejsou do tohoto výpočtu zahrnuty. To znamená, že daňový poplatník strávil 90 dní mimo zemi po dobu jednoho roku a 275 dní v Ruské federaci. Je uznáván jako daňový rezident a převádí poplatky do rozpočtu podle sazeb předepsaných v daňovém řádu Ruské federace.

Výjimky

U některých kategorií plátců nezáleží na stavu a počtu dní pobytu v Ruské federaci. Vojenský personál, zaměstnanci státních orgánů a místní samosprávy vyslaní mimo Ruskou federaci jsou vždy uznáváni jako daňoví rezidenti.

Dokumenty

Doba pobytu a nepřítomnosti na území Ruské federace musí být doložena doklady. Může to být osvědčení z místa výkonu práce vydané podle údajů z docházkových výkazů, migrační karta, pas s hraničními přechody atd.

Osoby, které nejsou oficiálně zaměstnány, neopouštějí Ruskou federaci, mohou pro potvrzení svého statusu daňového rezidenta poskytnout doklad totožnosti. Musí to naznačovatúdaje o státním občanství a místě bydliště. V extrémních případech můžete poskytnout potvrzení od ubytovacích a komunálních služeb.

Doporučuje:

Inkaso – co to je? Výběr prostředků bez příkazu majitele účtu

Inkaso – co to je, proč a v jakých případech se používá a jak legitimní jsou takové kroky bankovní organizace

Kód kategorie daňového poplatníka: označení. Kód země, kód IFTS na titulní stránce formuláře 3-NDFL

Občané, kteří hlásí daň z příjmu, poskytují formulář prohlášení 3-NDFL. Kód kategorie poplatníka – digitální označení, které je uvedeno na titulní straně

Jak propojit kartu s Paypal při registraci v platebním systému?

Tento článek jasně a výstižně popisuje proces přenosu informací o kartovém účtu majitele účtu do platebního systému Paypal, který je nezbytný pro realizaci jeho finančních aktivit

Ukázky vyplňování platebních příkazů. Platební příkaz: vzor

Většina podniků platí různé daně a poplatky do rozpočtu. Nejčastěji se tak děje pomocí platebních příkazů. Jak je správně sestavit?

UIP – co je to v platebním příkazu? Jedinečný identifikátor platby

Od roku 2014 je UIP důležitou náležitostí, která musí být vyplněna, pokud je poskytnuta prodejcem, a také v případě, že by tento identifikátor měl být považován za UIN, když je uveden v platebních dokladech pro placení pokut, penále za daně a poplatky. Tento kód je uveden v poli platebního příkazu pod číslem 22. Lze jej vyplnit ručně i pomocí speciálních softwarových nástrojů, z nichž hlavní je „1C: Enterprise“