2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-06-01 07:13:28

Zaměstnanci někdy dostávají různé typy výhod. Je však finanční pomoc zdanitelná? Zde bude odpověď kladná. Při poskytování určité finanční podpory svým zaměstnancům musí zaměstnavatel počítat s tím, že z této platby může být sražena daň z příjmu fyzických osob, resp. Je ale také důležité vědět, že existují druhy finanční pomoci, které nejsou zdaněny. co to je? Jaké podmínky zavádí daňová legislativa v běžném roce? Tomu porozumíme v článku.

Klíčové otázky

Je finanční pomoc zdanitelná? Záleží především na dvou podmínkách. Pro zaměstnavatele je důležité znát odpovědi na otázky:

- Která kategorie občanů má nárok na takovou finanční pomoc?

- Jaké částky finanční podpory jsou zdanitelné?

Materiální podpora se liší od všech ostatních příjmů občanů těmito charakteristikami:

- Nezávisí na aktivitědělník.

- Nezávisí na výkonu zaměstnávající organizace.

- Není ovlivněno cyklickou povahou práce.

V Rusku lze důvody pro získání finanční pomoci rozdělit do dvou skupin - cílené a obecné.

Klíčové pojmy

Než se konkrétně rozhodneme, zda je materiální pomoc zdanitelná, uvedeme definice hlavních pojmů, které se objevují v článku:

- Hmotná pomoc je platba v hotovosti občanovi, který takovou finanční podporu nutně potřebuje. Tyto prostředky přiděluje zaměstnavatel konkrétnímu zaměstnanci. Co by to mohlo být? Finanční podpora odboru pro pracující studenty. Finanční pomoc v případě vážné nemoci zaměstnance. Dávka v případě úmrtí člena rodiny zaměstnance. Finanční pomoc se zde vyznačuje ještě jednou zvláštní charakteristikou: jedná se o jednorázovou platbu.

- NDFL. Definice je v dekódování zkratky. Jedná se o daně z příjmu fyzických osob. V souladu s tím je hmotná pomoc svým způsobem příjmem občana. Finanční náhrada vydaná organizacemi (včetně zaměstnavatele) je příjmem, ze kterého musí být odvedena daň z příjmu fyzických osob.

Existují ale výjimky. Je tedy finanční pomoc zdanitelná? Ne, pokud jeho částka nepřesahuje 4 000 rublů. Z finanční podpory, která je hmatatelnější než tato hodnota, musí být podle zákona Ruské federace zaplacena daň z příjmu fyzických osob.

Komu se vydává?

Je materiálpomoc s daní z příjmu? Zjistili jsme, že ano, ale ne ve všech případech. Pokud se například jedná o platbu nižší než 4 000 rublů, nemusíte platit daň.

To ale není jediná výjimečná podmínka. Existují kategorie občanů, jejichž hmotná podpora by neměla podléhat dani z příjmu fyzických osob. Za prvé, toto:

- Oběti teroristického převzetí moci, útoku, útoku.

- Občané postižení přírodními katastrofami v důsledku nehody.

Finanční podpora bude navíc osvobozena od zdanění v následujících případech:

- Placení škody v případě určité újmy na zdraví.

- Případy, kdy musí občan vynaložit neočekávané peněžní výdaje. Důvody jsou různé - od svatby a narození dětí až po pohřeb blízkých příbuzných.

- Dodatečná materiální podpora pro velké a nízkopříjmové rodiny.

Zároveň je důležité stanovit, že v takových situacích legislativa nenutí zaměstnavatele finančně pomáhat svému zaměstnanci. Toto rozhodnutí je na zaměstnavateli. A pokud usoudí, že je potřeba finanční pomoc, je zaplacena.

Legislativní nařízení

Je finanční pomoc zaměstnance zdanitelná? Odpověď lze nalézt v legislativních aktech Ruské federace:

- Sv. 217, s. 8 ruského daňového řádu. Okolnosti, za kterých je / není splatná finanční pomoc.

- Sv. 224 NK. Taková finanční podpora je omezena.

- Sv. 421, 422 daňového řádu Ruské federace. Jsou uvedeny body, ve kterých se v případě finanční asistence neplatí pojistné.

- Sv. 217 NK. Podléhá finanční pomoc dani z příjmu? Na tuto otázku odpovídá tento článek. Výslovně uvádí okolnosti, za kterých se sleva nezdaňuje. Dále jsou uvedeny výhody, které rovněž nepodléhají zdanění. Bylo také řečeno o maximálním přípustném nezdanitelném limitu 4 000 rublů.

- Ch. 23 NK. Uvádí, které hmotné platby jsou osvobozeny od placení určitých úroků, daní z nich do státní pokladny.

Co je osvobozeno?

Podléhá finanční pomoc dani z příjmu? Jak jsme diskutovali, ne ve všech případech. Uvádíme typy finanční podpory pro zaměstnance, kteří jsou zcela osvobozeni od zdanění:

- Narození nebo adopce dítěte/dětí. Je však důležité si uvědomit, že výše dávky zde nepřesahuje 5 000 rublů.

- Smrt člena rodiny pracovníka.

- Materiální pomoc lidem, kteří přežili katastrofu.

- Finanční podpora pro občany, kteří byli vystaveni teroristickému útoku nebo utrpěli materiální škody v důsledku teroristického činu spáchaného zločinci.

Jaké výhody musí vláda poskytovat?

Podléhá finanční pomoc dani z příjmu? Ano, ale je důležité pamatovat na výše uvedené výjimečné případy, kterých je relativně mnoho.

Nyní zvažte, kdy tento druh podporyobčany neposkytují jejich zaměstnavatelé, ale stát:

- V případech, kdy je věk potřebných nad 60 let.

- Pokud je potřebný, oběť je oficiálně nezaměstnaný občan, je uveden ve stavu „nezaměstnaný“.

- Pokud je o postiženého příbuzného pečováno v rodině potřebné osoby.

- Pokud je potřebným nízkopříjmová a/nebo velká rodina.

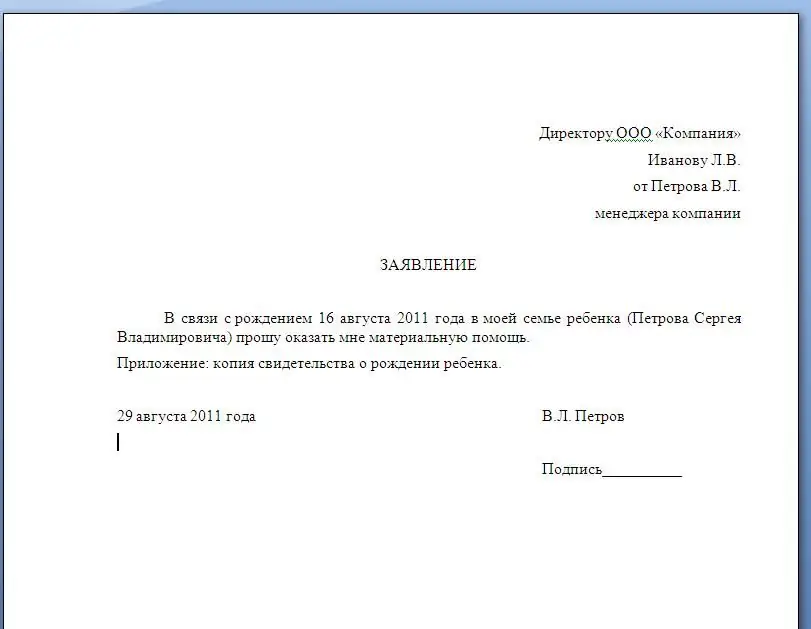

Je důležité takovému okamžiku věnovat pozornost. Zaměstnavatel poskytuje hmotnou pomoc potřebnému zaměstnanci pouze v případě, že tento podá příslušnou žádost. Kromě toho musí zaměstnanec doložit skutečnost, že benefit potřebuje.

Finanční podpora od státu

Je zdanitelná pomoc na dovolenou? Ano, pokud částka této platby přesáhne 4 tisíce rublů.

Nyní se zaměříme na získávání finanční podpory nikoli jménem zaměstnavatele, ale jménem státu. Zde je také potřeba začít případ sepsáním prohlášení. Teprve na jeho základě se začne řešit otázka poskytování hmotné státní podpory občanovi. Při sestavování dokumentu musíte věnovat pozornost následujícímu:

- Jednoznačně a jasně uveďte důvod, proč potřebujete tento typ finanční podpory.

- K žádosti přiložte dokumenty, které potvrzují, že potřebujete finanční pomoc. Například certifikáty potvrzující, že jakýkolisituace se skutečně stala.

Se všemi připravenými dokumenty byste měli přijít do jedné z těchto vládních agentur:

- Odbor sociální ochrany obyvatel vaší lokality.

- Místní pobočka státní FIU.

Upozorňujeme, že v tomto případě bude finanční pomoc jednorázová, nikoli pravidelná. To se týká výhod jak od zaměstnavatele, tak od státu.

Rozhodnutí o výhodě

Na pracovišti občan podává svou žádost zaměstnavateli. Ten se seznámí s obsahem dokumentu, přiloženými certifikáty. Na základě toho může rozhodnout o jmenování materiální pomoci - vydat příkaz k vydání určité peněžní částky.

Pokud byla žádost podána na úřadech sociálního zabezpečení nebo na Penzijním fondu, měli byste do 7 pracovních dnů počkat na rozhodnutí státní struktury. V tuto chvíli bude vytvořena komise, která vydá verdikt, zda je potřeba tomuto občanovi přidělit finanční podporu.

Pokud státní orgán vydal kladné rozhodnutí, je o tom žadatel informován. Poté může získat finanční pomoc od státu způsobem, který uvedl v žádosti:

- Vyberte tuto částku ze svého bankovního účtu (musí být uvedeno v dokumentu).

- Získejte hotovost od spořitelny.

Výše peněžní podpory

Jsou zaměstnanecké výhody zdanitelné? Ano, alene ve všech případech, jak jsme zjistili výše.

Jaká je hodnota takové finanční pomoci? Záleží na kategorii občanů, do které žadatel patří. A to od závažnosti jeho finanční situace. Daňový řád Ruské federace má zároveň následující omezení:

- Pomoc nesmí přesáhnout 5násobek platu.

- Výše finanční podpory se vypočítává na základě peněz vynaložených občanem (toto se posuzuje podle dokumentů přiložených k žádosti).

- Pokud je částka finanční pomoci nižší než 4 000 rublů, nebude zdaněna.

Typy podpory

Na závěr zvažte, o jaké druhy materiální pomoci mohou ruští občané žádat:

- Odejít. Další pobídka, kterou dobrovolně platí zaměstnavatel. Pokud je však povinnost takové náhrady uvedena v pracovní smlouvě, musí ji zaměstnavatel naúčtovat bez opcí.

- K ocenění. Připomeňme ještě jednou, že všechny druhy příjmů občanů, které nejsou zdaněny, jsou uvedeny v čl. 210 daňového řádu Ruské federace. Pokud jde o tuto finanční pomoc, je osvobozena od daně z příjmu fyzických osob, pokud nepřesáhne 4 tisíce rublů.

- K pohřbu blízkého příbuzného.

- Na svatbu zaměstnance.

- K výročí zaměstnance.

- Za tragických okolností. Těžká nemoc zaměstnance, přírodní katastrofy atd.

- Studenti. V případě nepředvídaných finančních výdajů, v případě poškození na pohřbu blízkých příbuzných.

- Pomozte bývalým zaměstnancům. Pokud zaměstnanec již jeje důchodce, který překročil hranici 60 let, takové dávky nejsou zdaněny. V ostatních případech, jsou-li limity překročeny, podléhá takový příjem dani z příjmu fyzických osob.

Materiální pomoc je druh podpory pro občany jménem zaměstnavatele nebo státu ve zvláštních životních situacích. Takové platby jsou považovány za příjem a podle daňového řádu podléhají dani z příjmu fyzických osob. Existuje však řada podmínek, za kterých je finanční pomoc osvobozena od tohoto zdanění.

Doporučuje:

Předpisy o materiálních pobídkách pro zaměstnance: povinné položky, vlastnosti, právní normy

Výrobní podniky, vzdělávací a zdravotnické instituce, maloobchodní řetězce a další typy organizací mají zájem o kompetentní a loajální zaměstnance. Zisk, uznání výrobní nebo obchodní značky, uznání zákazníků přímo souvisí s jednáním zaměstnanců. Management a majitelé firem by měli zavést systém motivace zaměstnanců k dosahovaným ukazatelům a kvalitě práce

Potřebuji pojištění pro přívěs: právní předpisy, postup pojištění, podmínky

Jak již bylo řečeno, jsou to vozidla. Zda ale potřebujete pojištění lehkého přívěsu, zjistíte, když se podíváte do federálního zákona o OSAGO a konkrétně do článku č. 4. Existují výjimky, v rámci kterých takový požadavek není. Jsou tam uvedeny trailery?

Co je finanční grantová pomoc. Finanční pomoc zdarma od zřizovatele

Majetek vlastněný společností LLC a jejími zakladateli existuje ve dvou samostatných kategoriích. Společnost se nemůže spoléhat na peníze svých členů. Majitel má však možnost pomoci společnosti při navyšování provozního kapitálu. Můžete to zařídit různými způsoby

Žádost o finanční pomoc: vzor a forma psaní s příkladem, druhy finanční pomoci

Materiální pomoc je v práci poskytována mnoha zaměstnancům, kteří mají v životě významné události. V článku jsou uvedeny vzorové žádosti o finanční pomoc. Popisuje pravidla pro přidělování plateb zaměstnavateli

Jak bezpečně prodat auto: právní předpisy, co zvážit, právní poradenství

Mnoho majitelů aut přemýšlí o tom, jak auto bezpečně prodat. Článek popisuje správný sled akcí pro implementaci stroje. Uvádí způsoby zpracování transakce a nuance, které by měl prodávající vzít v úvahu