2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-01-24 13:13:47

Jaké jsou hlavní způsoby bezhotovostních plateb, které znáte? Vaše znalosti se jistě tak daleko nešíří? Mezitím je alespoň mít o tom představu, abych tak řekl, pro všeobecný vývoj. V článku se budeme zabývat nejen hlavními formami bezhotovostních plateb, ale také principy jejich použití.

Koncept

Než problému porozumíte, musíte pochopit, o co jde. Bankovní transakce se nazývají bezhotovostní platby, jejichž podstatou je převod podmíněných peněžních forem z jednoho účtu na druhý. Jinými slovy, neexistuje žádná přímá výměna peněz.

Bezhotovostní platby se provádějí na účty prostřednictvím Bank of Russia nebo úvěrových institucí. Základem pro otevření účtu je smlouva o bankovním účtu nebo smlouva o korespondenčním účtu, pokud zákon nestanoví jinak nebo není použit jiný způsob platby.

Bezhotovostní platby probíhají mezi firmami zpravidla v částkách ne nižších nežšedesát tisíc. Pro každou organizaci lze otevřít pouze jeden běžný účet. Otevírá ho celá organizace a forma vlastnictví není důležitá, protože běžný účet má statut právnické osoby a funguje na komerční bázi. Majitel takového účtu hospodaří s vlastními prostředky a vystupuje jako nezávislý plátce plateb do rozpočtu. Majitel účtu může s bankou uzavřít další smlouvy.

Běžný účet je otevřen institucí, která se nezabývá komerční činností. Takový účet zpravidla používají různé veřejné organizace. Je pozoruhodné, že majitel takového účtu může používat prostředky z něj pouze v souladu s odhadem mateřské organizace.

Podmínky bezhotovostních plateb

Před analýzou hlavních forem bezhotovostních plateb je vhodné zmínit podmínky, za kterých se provádějí:

- Mít účet u bankovní organizace. To je ze všech nejdůležitější podmínka. Pro volné provádění bezhotovostních plateb je nutné zřídit si běžný účet. Chcete-li to provést, musíte kontaktovat banku, kde vám vysvětlí, jaké dokumenty jsou vyžadovány.

- Ujistěte se, že všechny transakce provádíte prostřednictvím banky a mějte peníze na účtech stejné banky.

- Platbu lze provést pouze v případě, že jsou na účtu prostředky a majitel si může vzít půjčku.

- Vyžaduje, aby všechny platby byly provedeny podle dohody.

- Plátce musí být informován o všech transakcích, ke kterým dojde na jeho účtu.

- Legislativa naší země stanoví několikhlavní formy bezhotovostního platebního styku a druhy plateb, což znamená, že další podmínkou bude svoboda volby. Jednoduše řečeno, banka nemůže stanovit omezení na výběr forem vypořádání, to mohou udělat pouze organizace protistrany.

- Standardizace platebních dokladů. To je způsobeno skutečností, že všechny výpočty se provádějí na základě platební dokumentace, která je zase vypracována podle obecných pravidel a norem. Všechny dokumenty o vypořádání musí být vyhotoveny na formulářích jediného formuláře a obsahovat určité podrobnosti.

Podrobnosti vypořádacích dokumentů

Již jsme řekli, že v Ruské federaci existuje několik základních forem bezhotovostních plateb, výše je také psáno o podrobnostech pro případnou zúčtovací dokumentaci. Ale v předchozí kapitole nejsou žádné podrobnosti, ale mezitím potřebujete vědět o podrobnostech.

Doklady by tedy měly být:

- Název zúčtovacího dokumentu.

- Typ platby.

- Číslo platebního dokladu a datum vystavení.

- Jméno plátce, jeho daňové identifikační číslo, číslo účtu, název a adresa banky plátce. Zde musí být také uveden identifikační kód banky, číslo podúčtu nebo korespondenčního účtu.

- Je nutné uvést příjemce peněz, jeho DIČ, číslo účtu, adresu a název banky příjemce, BIC, číslo podúčtu nebo korespondenčního účtu.

- Musíte také napsat účel platby.

- Částka platby musí být uvedena jak čísly, tak slovy.

- Priorita platby.

- Při určitých příležitostechje vyžadován podpis a pečeť oprávněných osob.

Je důležité si uvědomit, že v dokladech o vypořádání nelze nic opravit. Dokumentaci k vypořádání můžete předložit do deseti dnů, datum vystavení není zahrnuto ve lhůtě.

Velký výběr hlavních forem bezhotovostních plateb v Ruské federaci a ve světě je dán neustálým vývojem informačních technologií. To vám umožní používat elektronické peníze a šetří čas.

Podstata výpočtů

Operace na běžném účtu organizace ukazují změny dluhových závazků a pohledávek a v rámci organizace odrážejí přerozdělování a distribuci hrubého národního produktu a národního důchodu.

Pokud banky fungují dobře, přispívají bezhotovostní účty:

- Urychlení obratu finančních prostředků.

- Snižte hotovost potřebnou k oběhu.

- Rychlejší platby.

- Snížení dodatečných nákladů na skladování, tisk a přepravu velkého množství bankovek, které jsou potřeba pro hotovostní platby.

Na základě toho je vidět, že formy organizování bezhotovostních plateb již dávno nahradily hotovostní transakce.

Současná legislativa říká, že bezhotovostní transakce mezi podniky mohou provádět nejen banky, ale i nebankovní úvěrové instituce. Pokud jde o banky, komunikují mezi sebou prostřednictvím korespondenčních účtů otevřených u bank protistran.

Principy

Než přejdete k formám organizacebezhotovostní platby, stojí za to mluvit o principech právě těchto výpočtů. Jejich dodržování umožňuje zajistit shodu s požadavky a samotné výpočty. Mezi požadavky patří spolehlivost, včasnost a efektivita.

Existuje pouze sedm principů různých forem bankovních bezhotovostních plateb a všechny stojí za řeč:

- Právní režim pro provádění plateb a vypořádání. Jinými slovy, vše musí být v souladu s regulačním rámcem. Tento princip předpokládá existenci několika regulačních dokumentů, podle kterých se výpočet provádí. Hlavními legislativními zdroji jsou občanský zákoník, rozhodčí řád a občanský soudní řád.

- Provádění zúčtování hlavně na bankovních účtech. Co to znamená? Hlavní formy bezhotovostních plateb v Rusku, jak mezi právnickými osobami, tak mezi jednotlivci, se provádějí prostřednictvím banky, ve které je účet otevřen. Pro obsluhu je mezi klientem a bankou uzavřena smlouva o bankovním účtu.

- Udržování likvidity. Hovoříme o úrovni, kdy jsou platby prováděny hladce. Díky tomuto principu jsou všechny závazky plněny bezpodmínečně a srozumitelně. Důvodem je skutečnost, že plátci potřebují znát přesné načasování příjmu peněz, aby mohli platby správně naplánovat.

- Plátce musí s platbou souhlasit. Implementace tohoto principu je dosaženo použitím platebního prostředku, např. platebního příkazu nebo šeku, nebo zvláštní listinné akceptace, kterou vydává příjemce peněžních prostředků. Mimochodem, zákonstanoví výběr finančních prostředků, které nevyžadují souhlas. To může zahrnovat výpadky daní nebo jiných povinných plateb.

- Urgentní platba. Prostředky musí být průběžně vynakládány v časovém rámci stanoveném ve smlouvách. Pokud se termíny nedodržují, dochází k narušení oběhu finančních prostředků, což dříve nebo později vede k platební krizi. Mimochodem, princip naléhavosti lze přičíst také plnění bankovních závazků ve vztahu k vypořádacím transakcím.

- Kontrola nad správností výpočtů. Dohled se dělí na několik typů, ale všechny podléhají federálnímu zákonu „O účetnictví“, to znamená, že musí existovat finanční výkazy ve veřejné doméně.

- Majetková odpovědnost za nedodržení podmínek smlouvy. Porušení smlouvy kteroukoli stranou vede k občanskoprávní odpovědnosti, která je vyjádřena zaplacením pokuty a náhrady škody.

Obsah formuláře

Než si rozebereme bezhotovostní platby, jejich organizaci a základní formy, podívejme se, co jednotlivé formuláře obsahují.

Prvky platebního formuláře jsou tedy:

- Typ zúčtovacího dokladu.

- Metoda přenosu informací.

- Tok dokumentů.

Platební formulář

Takže jsme se dostali k hlavnímu bodu. Hlavní formy bezhotovostních plateb jsou tedy:

- Platební příkazy.

- Šeky.

- Akreditiv.

- Vyrovnání k vyzvednutí.

- Další platby, které jsou stanoveny zákonem apoužívané v bankovní praxi.

Vzhledem k tomu, že tyto metody jsou hlavními formami bezhotovostních plateb, musí mít společné rysy. A jsou to:

- Odpovědnost za nesprávné plnění nebo neplnění povinností při provádění bankovních operací nese přímo bankovní organizace.

- Náležitosti, forma, obsah i postup při provádění různých způsobů vypořádání jsou upraveny nejen zákonem, ale i bankovními pravidly.

Charakteristiky hlavních forem bezhotovostních plateb jsou mimochodem velmi podobné principům právě těchto výpočtů, takže se zde nebudeme podrobně zdržovat. Je lepší říci o každém ze způsobů bezhotovostní platby.

Platební příkaz

Toto je název vypořádacího dokumentu, který je vystaven na formuláři určitého formuláře. Obsahuje pokyn vlastníka vydávající bance, aby převedla určitou částku na účet příjemce. Mimochodem, ta může mít účet otevřený jak v této, tak v jiné bance.

Příkaz k úhradě je nejčastěji vystaven ve čtyřech kopiích. Jeden z nich obdrží plátce, doklad je orazítkován bankou, což znamená, že příkaz je ekvivalentní potvrzení o přijetí dokladu o vyúčtování.

Pokud výpočet probíhá podle tohoto formuláře, pak se banka zavazuje jménem majitele účtu převést peníze příjemci na poskytnuté údaje ve lhůtě stanovené zákonem nebo smlouvou. Povinnosti vydávající banky vznikají po uzavření smlouvy o bankovním vkladu nebo bankovním účtu. Z tohoto důvodu musí instituce vyhovětplatební příkaz v každém případě. Existují pouze dvě výjimky stanovené zákonem:

- Na účtu majitele nejsou žádné prostředky.

- Forma a obsah platebního příkazu neodpovídá pravidlům a zákonným požadavkům.

Finanční instituce musí převést peníze na účet příjemce v jakékoli bance. Při převodu prostředků plní organizace dvě povinnosti najednou:

- Odepisuje prostředky z účtu vlastníka.

- Poskytuje převod peněz na podrobnosti o příjemci.

Je pozoruhodné, že závazek je splněn pouze v případě, že peníze byly připsány na účet příjemce. Důvodem je skutečnost, že banka je odpovědná nejen za své vlastní jednání, ale také za jednání subjektů, které se podílela na provádění vypořádání.

Jaké jsou nyní hlavní formy bezhotovostních plateb? A první, co mě napadne, je platební rozkaz. To vše kvůli popularitě této formy platby, protože ji lze použít k platbám fyzických i právnických osob.

Akreditiv

Mezi formami bezhotovostních plateb v Rusku je vypořádání prostřednictvím akreditivu poměrně populární. Článek 867 občanského zákoníku stanoví, že banka, která jedná jménem vlastníka otevřít akreditiv, se zavazuje:

- Proveďte platbu příjemci peněz.

- Udělte jiné bance oprávnění provádět platby příjemci nebo přijímat, platit nebo eskontovat směnku.

- Vystavit, zaplatit nebo přijmout směnku.

Důležiténezapomeňte, že vydávající banka podléhá pravidlům provádějící banky se všemi právy a povinnostmi.

Platba akreditivem není tak rozšířená jako dříve, ale přesto zůstává nejzaručenější platební metodou a nejpřijatelnější formou platby.

Akreditivní vztahy mají poměrně složitou strukturu, protože vydavatelská banka má několik právních vztahů s různými subjekty. Toto je:

- Plátce.

- Přitahovaná banka.

- Probíhající banka.

- Příjemce nebo příjemce.

Zapojené banky jsou ty, které byly do vypořádání zapojeny vydávající bankou. Takovou institucí může být organizace, ve které je otevřen účet plátce, i když v některých případech nemusí existovat. Ukazuje se, že smlouva o bankovním účtu není v tomto případě považována za základ pro vznik závazku akreditivu.

Collection

Pokud říkají, popište hlavní formy bezhotovostních plateb, nezapomeňte na takový způsob převodu prostředků, jako je inkaso. co to je Tento způsob platby stanoví závazky na straně banky týkající se provedení přijetí platby z podnětu příjemce.

Postup při vypořádání inkas se řídí právními předpisy, které nejsou v rozporu s bankovními pravidly. Inkaso se liší tím, že do banky žádá příjemce prostředků, nikoli plátce. Z tohoto důvodu byl přijat mezinárodní název „debetní převod“. Když platí výpočtysběrem? Pouze ve dvou případech: když je to dohodnuto mezi příjemcem a plátcem a pokud takový výpočet stanoví zákon.

Hlavní forma bezhotovostních plateb v bance je následující: příjemce se obrátí na peněžní ústav s pokynem k zaslání výzvy k platbě předepsanou formou plátci. Forma nároku je ovlivněna vybraným dokladem o vypořádání.

K vyzvednutí platí následující dokumenty:

- Požadavek na platbu bez přijetí.

- Požadavek na platbu s přijetím.

- Objednávka k vyzvednutí.

Šeky

Mezi 23 hlavními formami bezhotovostních plateb v Ruské federaci vynikají šeky. Toto je název cenných papírů, které obsahují příkaz výstavce šeku bance k vydání určité částky majiteli šeku. Tento cenný papír je obvykle vystaven jako platba za zboží nebo služby. Je důležité si uvědomit, že vystavením šeku nezaniká peněžní závazek, ve vztahu k němuž byl vystaven.

Plátcem šeku může být pouze banka, ve které má pokladník finanční prostředky. Je nutné, aby s nimi majitel mohl volně disponovat. Šek nelze odvolat, pokud uplynula lhůta pro jeho předložení. Kromě tohoto momentu legislativa upravuje postup a také podmínky použití kontrol. Vše je psáno v občanském zákoníku naší země.

Abyste mohli platit šekem, musí být mezi oběma stranami uzavřena smlouva nebo je odpovídající podmínka sepsána ve smlouvě s finanční institucí. Na základě takového dokladu obdrží majitel šekovou knížku, kteráprovedené podle požadavků banky a právních předpisů o náležitostech šeku. Můžete si otevřít samostatný účet, ze kterého budou prostředky odepsány po předložení žádosti v příslušném formátu.

Proplatit šek je oprávněna pouze úvěrová instituce, která jej vydala, a to na náklady majitele. Zpravidla se používá pro mezibankovní vypořádání, pokud existuje korespondenční dohoda.

Plátce šeku musí všemi prostředky zkontrolovat originalitu šeku a také oprávnění výstavce spravovat účet. Pokud plátce utrpí ztráty kvůli tomu, že zaplatil padělaným nebo odcizeným šekem, nahradí je ten, kdo potíže způsobil.

Osoba, která šek zaplatila, má právo požadovat, aby jí byl předán spolu s potvrzením o přijetí platby. Tento dokument je nejen schopen poskytnout zvýšené platební záruky, ale má i další výhody. Mezi nimi:

- Neodvolatelné.

- Ekvivalentní příležitosti se zabezpečením.

- Současné a objednávkové šeky mohou být převedeny z držitele šeku na jiné osoby.

- Držitel šeku může šek předat bance k vyzvednutí.

- Záruka platby částečně nebo v plné výši.

- Držitel šeku může v případě odmítnutí požadovat zaplacení peněz.

Jak vidíte, účetnictví se nedá naučit za půl hodiny, ale vyplatí se utratit víc. Nezapomínejte, že čím více se člověk vyvíjí, tím je především cennějšífronta, pro sebe.

Doporučuje:

Personální složení: koncepce, typy, klasifikace. personální struktura a řízení

Pod státně-správní činností se rozumí druh společensky užitečné práce. Ve skutečnosti jde o odbornou práci osob zapojených do aparátu státní moci průběžně. Každý proces řízení implikuje soubor požadavků na objekty řízení, takže každý, kdo se podílí na státní službě, musí být vysoce kvalifikovaný a mít zvláštní lidské vlastnosti. Co je tedy personální obsazení?

Projektová dokumentace pro stavbu. Zkoumání projektové dokumentace

Projektová dokumentace je inženýrská a funkčně-technologická, architektonická, konstrukční řešení pro zajištění rekonstrukce nebo výstavby investičních celků. Jsou poskytovány ve formě materiálů obsahujících texty, výpočty, výkresy a grafická schémata

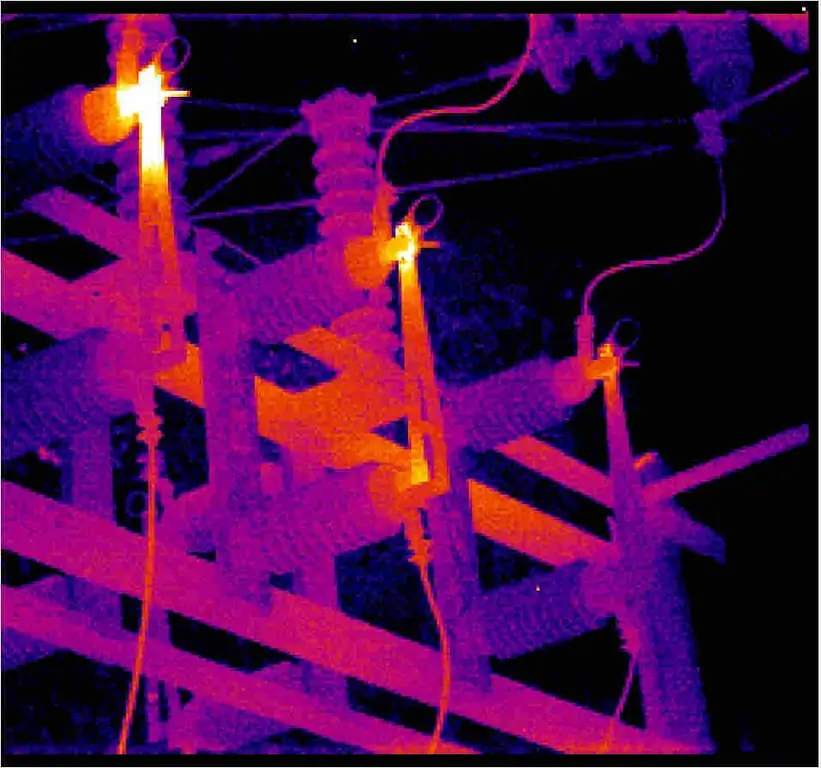

Termovizní řízení elektrických zařízení: koncepce, princip činnosti, typy a klasifikace termokamer, vlastnosti použití a ověření

Termovizní kontrola elektrického zařízení je účinný způsob, jak identifikovat závady na energetických zařízeních, které jsou detekovány bez vypnutí elektrické instalace. V místech špatného kontaktu dochází ke zvýšení teploty, z čehož vychází metodika

Zpracování primární dokumentace: požadavky, příklad. Primární účetní dokumentace

Činnost jakéhokoli podniku úzce souvisí s údržbou a zpracováním primární dokumentace. Je nezbytný pro výkaznictví, výpočet plateb daní, rozhodování o řízení

Alternativní energie v Rusku: koncepce, klasifikace a typy, fáze vývoje, potřebné vybavení a aplikace

Alternativní energie v Rusku je v současné době poměrně špatně rozvinutá. To je podpořeno skutečností, že méně než 1 % veškeré vyrobené energie pochází z těchto zdrojů. V celostátním měřítku je to extrémně málo