2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-06-01 07:13:28

Pokles sazeb hypoték vedl k tomu, že Rusové začali častěji žádat o refinancování úvěrů. Banky těmto žádostem nevyhovují. V červenci 2017 byla průměrná sazba úvěru 11 %. Jde o nový rekord v historii centrální banky. Před dvěma lety byly hypotéky vydávány na 15 %. Jak občané dosáhnou výhodných úvěrových podmínek?

Essence

Refinancování je program, pomocí kterého můžete splatit svou starou půjčku žádostí o novou. Služba je rozdělena do dvou typů:

- Interní obnovení půjčky za nových podmínek uzavřením dodatečné smlouvy.

- Externí přeregistrace znamená získání půjčky od jiné banky. V tomto případě bude muset klient znovu projít procedurou registrace smlouvy. Tento proces zahrnuje vydání nového úvěrového účtu a jeho zajištění za přítomnosti dokumentů potvrzujících vlastnictví.

Je to ziskové?refinancování hypotéky?

Smlouvu má smysl znovu zaregistrovat, pokud se sníží výše pravidelné platby nebo se sníží sazba. Klient například dostal hypotéku ve výši 200 000 $, kterou musí splácet 30 let. Smlouva je servisována za 12 % ročně. Měsíční splátka bude 2 057 USD. Je výhodné refinancovat hypotéku, pokud úroková sazba klesne na 9 %? Ano, dlužníkovi to ušetří 488 $ měsíčně. Za třicet let budou úspory činit 16 000 $.

Odborníci doporučují refinancování hypotéky, pokud úroková sazba klesne alespoň o 2 procentní body Průměrná tržní sazba na současném trhu je 10 %. V souladu s tím je výhodnější řešit otázku refinancování pro zákazníky, kteří si v roce 2015 vzali hypotéku. Průměrná tržní sazba pak byla 12 %. Ti, kteří si koupili dům před pouhým rokem, by měli počkat na snížení sazby na 9 %.

Je výhodné refinancovat hypotéku, pokud smlouva stanoví anuitní platby? Ne, podle tohoto vypořádacího schématu budou první platby použity na splacení úroků. Pokud od uzavření smlouvy uplynula více než polovina lhůty, pak refinancování přinese pouze ztráty.

Zkontrolujte, zda je výhodné zařídit refinancování hypotéky u VTB Bank takto:

- Je nutné vzít aktuální splátkový kalendář a sečíst všechny zbývající platby podle smlouvy.

- Dále zadejte do úvěrové kalkulačky na webových stránkách banky počáteční podmínky: zbývající dobu do aktuální smlouvy, vypočítaný zůstatekdluh.

- Kalkulačka spočítá vaši měsíční splátku.

- Tato částka by měla být vynásobena počtem měsíců odpovídající době trvání nové půjčky.

- Je potřeba porovnat výsledky. Pokud je rozdíl významný, bude refinancování ziskové.

Výhody

V důsledku dalšího půjčování se úroková sazba sníží, ale doba trvání smlouvy se prodlouží. Je výhodné refinancovat hypotéku? Zpětná vazba od zákazníků potvrzuje, že dlužníci se stabilně vysokými příjmy mohou výrazně ušetřit. Pokud není možné obnovit smlouvu v bance, která poskytla úvěr, můžete vždy kontaktovat jinou finanční instituci.

Snížení sazeb má určitá pozitiva. Podle údajů centrální banky bylo k 1. srpnu 2017 poskytnuto hypotečních úvěrů o 20 % více než ve stejném období loňského roku. Celkový objem úvěrů vzrostl o 4,7 bilionu. rublů.

Příprava

Odpovědět na otázku "Je výhodné refinancovat hypotéku u Sberbank?" v konkrétním případě by se měla cena vypočítat.

- především si musíte prostudovat smlouvu, věnujte zvláštní pozornost doložce o bezúročném předčasném splacení dluhu;

- dále musíte vypočítat velikost provize a adekvátně posoudit své schopnosti;

- pokud se rozhodnete smlouvu znovu zaregistrovat, měli byste kontaktovat věřitele;

- odpovědným zákazníkům jdou banky na schůzku a sepisujírestrukturalizaci dluhu, ne vždy umožňuje další půjčování;

- pokud se vám nepodařilo dosáhnout výsledku v jedné bance, měli byste kontaktovat jinou úvěrovou instituci.

Dokumenty

Pro sjednání refinancování hypotéky v Tinkoff Bank je třeba připravit řadu dokumentů:

- kopie pasu;

- ověřená kopie záznamu o zaměstnání (dohoda, smlouva);

- potvrzení o příjmu (daň z příjmu 2 fyzických osob) z místa výkonu práce;

- smlouva o životním pojištění dlužníka;

- počáteční smlouva a bankovní výpisy s harmonogramem splácení dluhu.

Po vyplnění dotazníku začne banka posuzovat solventnost dlužníka na základě jeho údajů a úvěrové smlouvy. Pokud je žádost schválena, dlužník by měl poskytnout dokumenty k nemovitosti, certifikáty se zůstatkem dluhu a nepřítomnosti restrukturalizace, dopis s podrobnostmi o účtu, ze kterého je splácení provedeno.

Sestavení aplikace

Jakmile klient obdrží souhlas banky k opětovnému uzavření smlouvy, začíná samotný proces. Dlužník obdrží prostředky na splacení předchozí půjčky. Nemovitost bude převedena jako záruka na novou bankovní instituci.

Zákazník by se měl okamžitě připravit na dodatečné náklady. Pokud pojišťovna není akreditovaným partnerem banky, bude muset být nahrazena. V opačném případě se úroková sazba zvýší. U Sberbank bude odmítnutí doživotního úvěru kompenzováno 1 p.p.„Absolut Bank“a ještě více - 4 pp

Pokud bylo pojištění vystaveno při uzavření smlouvy s první bankou, bude v dokumentu stačit pouze změna příjemce. Také po dobu registrace nové smlouvy (do splacení staré) je účtována nadsazená sazba (1-2 p.b.) na životní pojištění. Netrvá déle než měsíc.

Co se děje na trhu?

Sberbank snížila sazbu refinancování hypoték na historickou úroveň ve dvou stovkách rezidenčních komplexů. Můžete si koupit bydlení v nové budově za 7,4-10% ročně, na sekundárním trhu - za 9-10%. Skupina VTB Bank vydává hypotéky za 9,9-10 % a vydává prostředky na nákup nového bydlení za 9,6-10 %.

Za stejných podmínek jako ve Sberbank si můžete sjednat refinancování hypotéky u Otkritie Bank - za 10,2 %. Absolut Bank a Uralsib také snížily sazby na 6,5 % pro omezený počet nových bytů.

Refinanční sazby ruských bank jsou uvedeny v tabulce níže.

| Banka | Sazba, % |

| Sberbank | 10, 9 |

| VTB | 9, 7 |

| Gazprombank | 10, 2 |

| Deltacredit | 9, 5 |

| Raiffeisenbank | 10, 5 |

| Uralsib | 9, 9 |

| "Otevírání" | 10, 25 |

| "Absolutní" | 10 |

| Petrohrad | 10, 9 |

| Zapsibkombank | 10 |

Jednou z důležitých podmínek pro další půjčování je absence prodlení, sankcí a pokut. Pokud nějaké existují, musíte nejprve dluh splatit a poté požádat.

Problém

Je refinancování hypoték pro úvěrové instituce výhodné? Ve většině případů ne. S poklesem tržních sazeb se banky snaží udržet úrokové výnosy, což je v nestabilním systému velmi důležité. Odmítají proto měnit úvěrové podmínky. Klienti nedostávají ani formální důvody pro odmítnutí.

Podle zákona má dlužník právo na refinancování úvěru, pokud smlouva neobsahuje přímý zákaz této operace. Banky však dnes tuto doložku stále častěji zařazují do smlouvy. To již přitáhlo pozornost regulátora.

Klienti mají pouze jednu šanci změnit rozhodnutí banky. Je nutné předložit záruční list nebo předběžnou smlouvu od jiné úvěrové instituce, na základě kterých se banka zavazuje předčasně uzavřít úvěr a poskytnout dlužníkovi novou hypotéku za stejných podmínek, ale za sníženou cenu. úroková sazba. V tomto případě věřitel vyjde klientovi vstříc na půl cesty, protože předčasné splacení smlouvy výrazně sníží jeho úrokový výnos. Dohoda se stane nerentabilní.

Je refinancování ziskovéhypotéky: nevýhody

Je téměř nemožné dosáhnout revize smluvních podmínek, pokud byla část dluhu hrazena mateřským kapitálem, nemovitost je zapsána ve společném vlastnictví rodičů a nezletilých. Implementace takového objektu je velmi obtížná.

Revize podmínek smlouvy může ovlivnit požadavky Bank of Russia. Podle nařízení regulátora musí finanční instituce tvořit rezervu na každý poskytnutý úvěr. To bude mít za následek zmrazení finančních prostředků a může mít dopad na dodržování předpisů.

Je výhodné refinancovat hypotéku? Ne vždy, protože za postup při opětovném vydání dokumentů budete muset zaplatit peníze. První splátky nového úvěru budou použity na splacení sníženého úroku. A konečně nejdůležitější nevýhodou je, že dlužník přijde o daňové výhody. V případě refinancování se již nejedná o hypotéku, ale o úvěrovou smlouvu zajištěnou nemovitostí. Dlužníci jsou proto zbaveni daňových odpočtů.

Kdy je výhodné refinancovat hypotéku? Taková operace je ekonomicky oprávněná pouze v jednom případě: je-li sazba nového věřitele alespoň o 2 procentní body nižší než ta předchozí. Proto je tolik lidí, kteří chtějí získat refinancování.

Recenze

Cena emise refinancování je velmi důležitá. Je refinancování hypotéky výhodné? Zákaznické recenze potvrzují, že za opětovné vydání není účtována žádná provize. Původní banka si však může za vydání každého z certifikátů účtovat peníze. Průměrné náklady na takové dokumentyje 1 tisíc rublů.

Dlužník bude muset zaplatit notářský zápis transakce a služby oceňovací společnosti sám. Náklady na zpracování prvního dokumentu jsou 1,5-2 tisíc rublů a druhý - 4 tisíce rublů. Teprve po vyřízení všech dokumentů je břemeno z hypotéky odstraněno a je registrováno na základě nové smlouvy v Regpalat.

Jiné typy výpůjček

Refinancování je poskytováno nejen na hypotéky, ale také na kreditní kartu, hotovostní půjčku nebo půjčku na auto. Nejrychleji se znovu vydávají spotřebitelské úvěry a nejdelší jsou hypotéky. Hypoteční nemovitost je třeba přeregistrovat a vyřešit s pojištěním. Obecně platí, že výhodou služby je vystavení nové půjčky za výhodnějších podmínek a snížení měsíční splátky. Dlužník může dokonce změnit měnu.

Servisní mechanismus je velmi jednoduchý. Banka převede prostředky na účet, ze kterého byl dluh odepsán. Dlužník musí požádat o předčasné splacení u první banky a to by mělo být provedeno před datem splatnosti pro provedení nové platby.

V prvních dvou měsících se sazba půjčky v nové bance obvykle zvyšuje. Může však platit i jiné schéma. Na dobu splácení starých úvěrů je alokováno 40-50 dní. Po uplynutí této doby se sazba zvyšuje. Dělají to tedy například v Alfa-Bank. Při refinancování úvěru je majitel platové karty obsluhován se zvýhodněnou sazbou 11,99 %. Může sepsat novou smlouvu na 7 let a refinancovat dluh do 3mln rub. Pro neplatové klienty je limit snížen na 2 miliony rublů.

Situace na trhu

Refinancování je jednou z klíčových služeb banky. Na trhu proto existuje vážná konkurence. Některé finanční instituce poskytují službu online. Zákazníci Alfa-Bank stačí vyplnit dotazník prostřednictvím internetové banky a získat odpovědi na všechny otázky v chatu.

Pro předběžné výpočty jsou na stránkách umístěny online kalkulačky. Při opětovném vystavení půjčky můžete navýšit částku půjčky a zůstatek získat v hotovosti. Zákazníci mohou splácet své dluhy prostřednictvím internetového bankovnictví.

K provedení transakce není vyžadováno povolení od finanční instituce. Banky se zdráhají akceptovat rozhodnutí zákazníků, aby jim poskytly služby jiné úvěrové instituce. Nikdo nechce ztratit ziskové zákazníky.

Banky samy tuto službu nabízejí především právnickým osobám s cílem získat klienta pro komplexní služby nejen v rámci úvěrového programu. Fyzické osoby jsou častěji připisovány na spotřebitelské úvěry. Přeplánování zajištěných půjček je extrémně vzácné.

Doporučuje:

Refinancování hypoték: banky. Refinancování hypotéky v Sberbank: recenze

Růst úroků z bankovních úvěrových produktů nutí dlužníky hledat výhodné nabídky. Díky tomu je hypoteční úvěrování stále populárnější

Co je refinancování hypotéky a refinancování bank?

Článek vám prozradí, co je to refinancování hypotéky a jaké jsou hlavní výhody takového finančního programu

Nejnižší úrok z hypotéky: klady a zápory

Článek vypráví o tom, jak vybrat správný hypoteční úvěr, přičemž se zaměřuje nejen na nízkou úrokovou sazbu, ale také na podmínky hypotečního úvěru

Je výhodné pronajmout si byt na den: klady a zápory, kde začít

Mnoho lidí, kteří vlastní několik rezidenčních nemovitostí, přemýšlí o tom, zda se vyplatí pronajímat byt přes den. V článku jsou uvedeny výhody a nevýhody tohoto typu výdělku. Jsou dána pravidla, která minimalizují rizika a výrazně zvyšují zisky

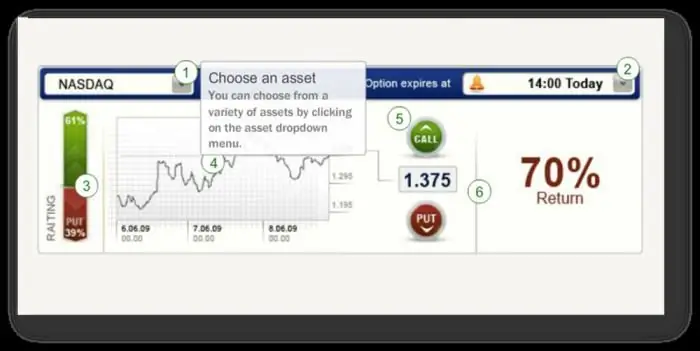

DragonOptions recenze a recenze. Dragon Options: klady a zápory

DragonOptions je profesionální broker, který nabízí výhodné podmínky pro obchodování binárních opcí. Nepřetržitou podporu, školení a bonusy doplňují elegantní vyhlídky na výdělky