2026 Autor: Howard Calhoun | [email protected]. Naposledy změněno: 2025-06-01 07:13:28

Všichni obchodníci spekulující na finančních trzích využívají při své práci obchodní účet, na kterém probíhají transakce. Podle podmínek makléřských společností mají maržové půjčky. Všechny finanční transakce spekulantů probíhají pomocí pákového efektu. Co je to marže, jednoduše řečeno - půjčování na obchodování? To, stejně jako jeho funkce a pravidla použití, bude diskutováno v článku.

Koncept marže

Při obchodování na finančních trzích poskytují makléřské společnosti úvěry s mezními podmínkami všem klientům bez výjimky. To umožňuje spekulantům obchodovat za výhodnějších podmínek. co je marže? Jednoduše řečeno, jedná se o speciální typ úvěru pro obchodování na finančních trzích. Tento typ poskytování dodatečných prostředků umožňuje klientům využívat obchodní aktiva s finanční pákou. To znamená, že obchodník může provádět transakce za výhodnějších podmínek s přebytkem svých vlastních vkladových peněz.

S pomocí pákového efektu má spekulantmožnost využít při svých transakcích dodatečné finanční prostředky poskytnuté makléřskou společností. Pro každý obchodní účet má své parametry a podmínky, z nichž hlavní je vydání úvěru zajištěného vlastními depozitními prostředky obchodníka na jeho účtu.

Leverage

Když se klient zaregistruje u makléřské společnosti a založí si účet pro práci, může si vybrat pro něj nejvhodnější variantu („Standardní“, „Vip“, „Mikro“a další typy). Nejčastěji záleží na volném množství peněz, které je spekulant ochoten riskovat, tedy na svém vkladu.

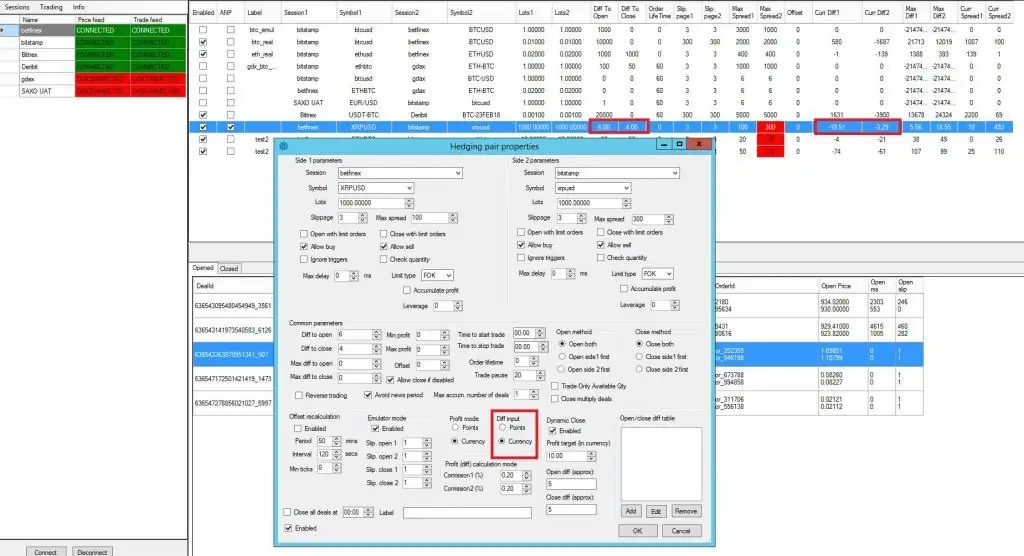

Leverage je poměr celkového množství finančních prostředků na obchodním účtu k objemu lotu. Obvykle jsou tyto podmínky uvedeny ve smlouvě, nicméně existují makléři, kteří klientům umožňují, aby si je sami zvolili.

Typy pákového efektu:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 a více.

Čím vyšší je tento ukazatel, tím více příležitostí má obchodník ve spekulativních operacích. Je ale potřeba dávat pozor i na to, že se zvyšují finanční rizika. Při výběru typu obchodního účtu je tedy potřeba počítat s tím, že obchodování s velkou pákou v případě neúspěšného obchodování dovede spekulanta rychle k Margin Call, tedy ztrátě většiny vkladu.

Podstata obchodování s marží

Na "Forex", stejně jako v jiných směrechobchodování na finančních trzích, nedochází k žádným skutečným prodejům. Když říkají, že obchodníci nakupují nebo prodávají jakákoli aktiva, ve skutečnosti se to nestane, protože všechny transakce jsou založeny pouze na předpovídání změn tržních kotací. Obchodování vydělává peníze na předpokladech, které lze určit pomocí mnoha nástrojů o změnách cen. Příjem obchodníka se skládá ze spekulativních transakcí a vypočítává se z rozdílu mezi nákupem a prodejem aktiva.

Podstatou principu marže jsou směnné operace s obchodními nástroji bez skutečných prodejů nebo nákupů. Všechny transakce probíhají prostřednictvím arbitráže. Pro jasnost zvažte příklad. Spekulant si vybere nějaké obchodní aktivum a zadá příkaz k nákupu. Jiný obchodník otevře prodejní pozici na stejném instrumentu. Objemy šarží musí být stejné. Po chvíli dochází k výměně. Výsledkem je, že jeden spekulant vytváří zisk a druhý ztrátu. Výdělky prvního obchodníka budou záviset na objemu lotu a počtu získaných bodů.

Půjčky s marží umožňují obchodníkům výrazně zvýšit příjem. To je způsobeno možností nastavit velké objemy, které se počítají v lotech. Předpokládejme, že obchod s jedním celým lotem bude 10 centů za 1 bod na mikroúčtu, ve standardních opcích se tato částka zvýší 100krát - až na 10 $ s objemy lotu 0, 1 - 1 cent nebo 1 $ pro standardní typy.

Funkce obchodování s marží

Půjčka, kteráemitované makléřskými společnostmi, se svými podmínkami výrazně liší od všech ostatních možností úvěru. Zvažte jeho vlastnosti:

- Kreditní prostředky jsou vydávány pouze pro obchodování. Nelze je použít pro jiné účely.

- Další částky jsou určeny k obchodování pouze u brokera, který je vydal. Při obchodování na burze, včetně Forexu, po registraci účtu u jednoho dealera není možné použít depozitní prostředky ve spolupráci s jiným brokerem.

- Úvěr s marží je vždy mnohem více než vlastní prostředky obchodníka, na rozdíl od spotřebitelských, bankovních a jiných typů úvěrů. To znamená, že je to několikanásobně vyšší než částka zajištění nebo marže.

Režim maržového půjčování výrazně zvyšuje celkový objem transakcí. Například na „Forexu“je velikost jednoho celého standardního lotu 100 tisíc USD. nebo americké dolary. Přirozeně ne každý spekulant má potřebné množství peněz k provádění transakcí. Ani průměrní účastníci trhu si nemohou dovolit tak velké vklady s vysokými finančními riziky, proti kterým nelze pojištění, pouze jejich minimalizace.

Půjčky s marží umožnily i malým účastníkům trhu účastnit se obchodování prostřednictvím makléřských společností a vydělávat pomocí pákového efektu. V důsledku toho se celkový objem transakcí výrazně zvýšil.

Jak vypočítat marži?

Při obchodování na burze jsou parametry marže nebo marže velmi důležité. Při výběru obchodního účtu je vždy nutné zohlednit velikost kreditupákový efekt a procento pro Margin Call, tedy úroveň zbytkových finančních prostředků před nuceným uzavřením transakce ze strany makléřské společnosti.

V závislosti na podmínkách pro získání maržového úvěru se tento ukazatel může lišit. Někde je to 30 %, zatímco jiní brokeři mají -0 % i méně. Čím vyšší je tento ukazatel, který se také nazývá Stop Out, tím méně příležitostí bude v obchodování, ale pokud bude transakce uzavřena násilím, ztráta bude mnohem nižší.

Například obchodní účet obchodníka má vklad 1 000 $. Při nesprávně otevřené pozici, kdy trh šel proti jeho transakci, bude uzavřena na Stop Out 30 procent, kdy spekulant obdrží ztrátu 70 %, tedy 700 USD, a po provedení Margin Call, Na jeho vkladu zůstane 300 $. Pokud je Stop Out na obchodních podmínkách účtu nastaven na 10 %, ztráta bude 900 $ a zbude pouze 100 $.

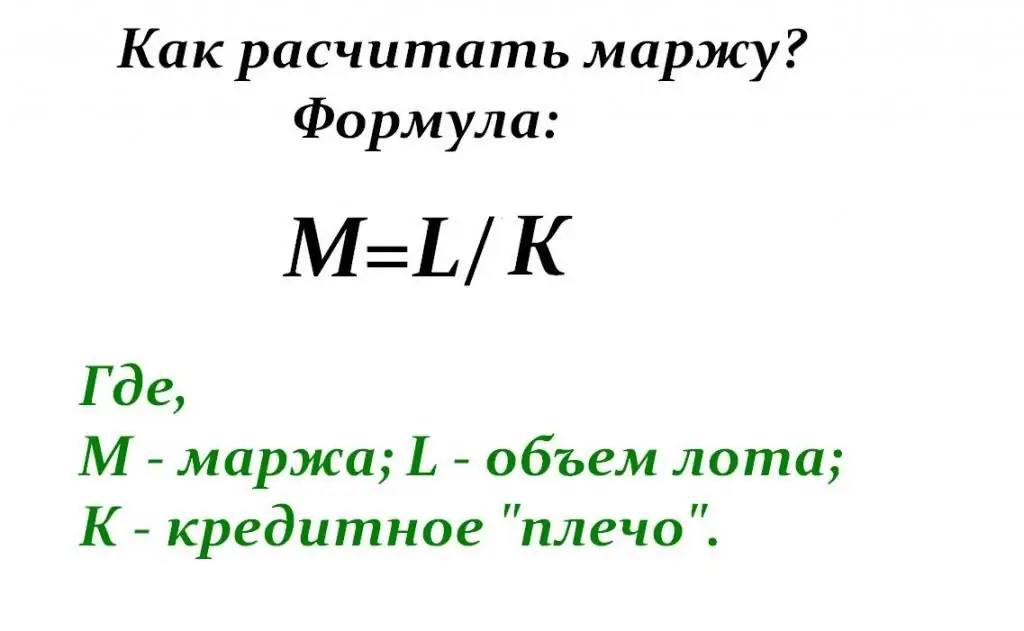

Vzorec pro výpočet marže je následující: marže bude odpovídat objemu lotu dělenému velikostí pákového efektu.

Rozpětí variace

Co je to? Jakákoli transakce, bez ohledu na to, jak byla uzavřena - se ziskem nebo ztrátou, je zobrazena ve statistikách obchodníka v jeho obchodním terminálu. Rozdíl mezi těmito ukazateli se nazývá variační rozpětí. Každá makléřská společnost si stanoví limit, tedy minimální hodnotu vkladových prostředků spekulanta. Pokud úroveň variační marže při obchodování klesne pod tyto parametry, pak klient brokera poklesnebýt považován za úpadce a jeho prostředky z vkladového účtu jsou odepsány.

Pro eliminaci možných finančních ztrát nastavují makléřské organizace na obchodních účtech klientů speciální úrovně, po jejichž dosažení bude následovat výzva k marži. V obchodních terminálech se zobrazí upozornění od brokera, že vklad dosáhne minimálního zůstatkového limitu. V tomto případě má obchodník pouze jednu možnost - doplnit svůj obchodní účet nebo bude nucen uzavřít se ztrátou. Maržová půjčka poskytuje rozsah této úrovně v rámci 20-30 % zástavy finančních prostředků.

Pokud klient nedoplní svůj účet, jeho zůstatek se sníží a v tomto případě budou všechny pozice, pokud jich je několik, uzavřeny Stop Out, bez ohledu na přání obchodníka. Jinými slovy, když se zůstatek na obchodním účtu sníží a zůstatek marže je 20-30 %, broker vydá klientovi varování - nabídku (Margin Call). A poté, když ztráty dosáhnou velkých hodnot a v zástavě zůstane pouze 10-20%, ale záloha nebude doplněna, uzavře transakci - násilně Stop Out.

Příklad Stop Out

Jak probíhá nucené uzavírání pozic? V praxi to vypadá takto:

- Řekněme, že spekulant má obchodní účet z kategorie „Standardní“.

- Jeho vklad je 5 000 $.

- Jako obchodní aktivum si zvolil měnový pár euro/dolar.

- Pákový efekt je 1:200.

- Objem šaržestandard pro "Forex" - 100 tisíc amerických dolarů, to znamená, že velikost vkladu je 5 tisíc dolarů, vynásobená pákovým efektem 200.

- Částka vkladu v tomto příkladu bude 10 %, tj. 500 $.

- Otevřel pouze jeden obchod, ale nesprávně předpověděl změnu tržních kotací, a to mu začalo přinášet ztráty.

- Zpočátku obdržel v terminálu varování - Margin Call, ale neprovedl žádnou akci a nedoplnil svůj vklad.

- Obchod byl uzavřen Stop Out s úrovní 20 % nastavenou podle obchodních podmínek účtu. Obchodník ztratil na obchodu 4 900 $. Na vkladu zbývá pouze 100 $.

Tento příklad ukazuje, jak nebezpečné je používat velké množství pákového efektu a jaké to má důsledky pro obchodní vklad. Při obchodování je vždy nutné sledovat velikost marže a otevřené pozice s malými velikostmi lotů. Čím vyšší maržové fondy, tím vyšší finanční rizika.

V některých makléřských společnostech můžete službu poskytování maržového obchodování nezávisle zakázat. V tomto případě budou finanční rizika při úrokových sazbách maržových úvěrů maximální a budou činit 100 % a pákový efekt prostě nebude k dispozici.

Maržová smlouva

Všechny obchodní podmínky pro účty poskytované makléřskými organizacemi jsou specifikovány ve smlouvách. Dříve si je klient prohlédne, seznámí se se všemi body a teprve poté se podepíše.

Online, když obchodník nemá příležitost navštívit kancelářmakléřské společnosti, uděluje souhlas se smlouvou automaticky při registraci obchodního účtu. Samozřejmě existují i organizace, které zasílají dokumentaci prostřednictvím kurýra nebo ruské pošty. Forma smlouvy o maržovém půjčování je určena obchodními podmínkami, které upřesňují všechny požadavky a předpisy.

Krátké a dlouhé pozice

Každý spekulativní obchod má dvě fáze: otevření a uzavření pozice. Aby byl jakýkoli obchod považován za dokončený, je vyžadován celý cyklus transakce. To znamená, že krátká pozice se musí nutně překrývat s dlouhou, a pak bude uzavřena.

Typy spekulativních operací:

- Obchodování na vzestupném pohybu kotací - otevírání dlouhých pozic. Takové transakce při obchodování na finančních trzích jsou označovány jako Long neboli nákupy.

- Obchodování na klesajícím pohybu kotací - krátké pozice, tedy prodeje, nebo Short.

Vzhledem k režimu maržových úvěrů se obchodování na finančních trzích stalo velmi populární nejen mezi velkými účastníky, jako jsou centrální banky, komerční, pojišťovací fondy, organizace, společnosti a podniky, ale také mezi soukromými obchodníky, kteří ne mít velká velká písmena.

Malí spekulanti mohou vydělávat obchodováním relativně malé částky a ve většině případů bude stačit pouze 1 až 3 % z celkové hodnoty obchodu. V důsledku toho se pomocí obchodování s marží výrazně zvyšuje celkový objem pozic a burzy zvyšují volatilitu a likviditu.obchodování s aktivy, což má za následek výrazné zvýšení cash flow.

Všechny pozice otevřené v Long (long) se vyznačují podmínkami pro pohyb trhu směrem nahoru. A krátký (Short) - pro sestup. Obchody pro nákup a prodej lze otevřít s různou dobou trvání. Jsou tři typy:

- Krátkodobé pozice v rozsahu od několika minut do 1 dne.

- Střednědobé nabídky - od několika hodin do týdne.

- Dlouhodobé pozice - mohou trvat několik měsíců nebo dokonce let.

S výjimkou časového období závisí výdělek obchodníka na vybraném obchodním aktivu. Všechny mají své vlastní charakteristiky a vlastnosti a čím větší je jejich likvidita, volatilita, nabídka a poptávka, tím vyšší je ziskovost spekulanta.

Pro a proti maržového obchodování

Čím větší pákový efekt má obchodní účet obchodníka, tím více se zvyšují finanční rizika obchodu. Maržové půjčky poskytují spekulantům následující výhody:

- Možnost otevření pozice s malým vlastním kapitálem.

- Díky pákovému efektu má obchodník na trhu výhody a může při obchodování provádět spekulativní manipulace pomocí široké škály obchodních strategií.

- Úvěrová marže je poskytována v mnohem větším množství dostupného kolaterálu a zvyšuje možnost vkladu prostředků na desítky a stovky krát.

Do záporumomenty zahrnují následující vlastnosti:

- Obchodování s marží, které zvyšuje likviditu trhu, zvyšuje kolísání cen kotací aktiv. V důsledku toho je pro obchodníky mnohem obtížnější přesně předvídat změny cen a při otevírání pozic, které vedou ke ztrátám, dělají chyby.

- Pákový efekt používaný v maržových půjčkách výrazně zvyšuje rychlost generování příjmu, ale zároveň, pokud je opce nepříznivá, má velký dopad na ztráty. To znamená, že s ním můžete jak velmi rychle vydělávat, tak ztratit své vložené prostředky.

Profesionálové radí začátečníkům, aby byli velmi opatrní při výběru podmínek obchodního účtu, používali při obchodování optimální páku a věnovali pozornost vlastnostem aktiv. Je třeba mít na paměti, že volatilita může být nejen přítelem obchodníka a umožňuje mu rychle vydělávat, ale také nepřítelem, který vede k okamžitým a významným ztrátám.

Rozpětí zdarma

V každém obchodním terminálu můžete vidět takový parametr, jako je bezplatná marže. co to je Volná marže jsou prostředky, které nejsou zapojeny do obchodování a zajištění. To znamená, že jde o rozdíl mezi celkovou částkou zůstatku vkladu a kreditní marží. Počítá se pouze v otevřených pozicích během platnosti příkazu, ale jakmile jej spekulant uzavře, veškeré zajištění je uvolněno a celková výše vkladu je uvedena v terminálu.

Rozpětí zdarma vám pomůže určit, jaké příležitosti jsou k dispozici při obchodováníobchodník, kolik a v jakých objemech šarže může v aktuálním čase stále otevírat transakce.

Závěr

Půjčky s marží otevírají velké možnosti vydělávání peněz na finančním trhu pro střední a malé účastníky trhu i pro soukromé obchodníky. Profesionálové radí začátečníkům, aby při výběru typu vkladového účtu věnovali zvláštní pozornost obchodním podmínkám a pákovému efektu.

Doporučuje:

Základní principy půjčování: popis, vlastnosti a požadavky

V naší těžké době jsou lidé často sužováni finančními problémy. Jedním z nejlepších řešení v této situaci je půjčka. Zjistěte, jaké jsou zásady půjčování a zda splňujete kritéria pro vzorného dlužníka

Obchodování s měnami. Obchodování s měnami na MICEX

MICEX je hlavní obchodní platforma organizovaného devizového trhu. Zde prováděné obchody umožňují všem účastníkům uzavírat transakce na nákup a prodej cizí měny v reálném čase

Co je půjčování POS?

Přes všechny známé nedostatky jsou expresní půjčky stále populárnější. Kupující jsou natolik zvyklí na výhody finančního trhu, že chtějí získat půjčku přímo v místě nákupu. Na tom je založeno půjčování POS

Produkty s vysokou marží. Implementace podnikatelského nápadu krok za krokem

Článek pojednává o výhodách prodeje zboží s vysokou marží a věnuje pozornost vlastnostem budování tohoto podnikání

Povolení k obchodování na ulici: kde a jak získat potřebné dokumenty. pouliční obchodování

Většina z nás tráví vzácné dny svého života v práci sněním o tom, že se stane osobou samostatně výdělečně činnou. Také tvrdě pracují, ale dělají to pro sebe, přičemž mají příjem úměrný nákladům. Co to znamená být pouličním prodejcem? Přečtěte si o tom více v našem článku